Los CEOs y los líderes corporativos están sumidos en la incertidumbre debido a la persistente transmisión de la Covid-19, que cambia las dinámicas regionales, hace fluctuar la demanda de los clientes e impulsa disrupciones tecnológicas transformadoras. Para las compañías del sector industrial —es decir, aquellas que están relacionadas con la electrónica avanzada, la industria aeroespacial y de defensa, y la automoción—, las decisiones que se tomen hoy en cuanto a estrategia, cartera de productos y servicios, y transformaciones en materia de sostenibilidad podrían tener amplias repercusiones económicas. A nivel mundial, las compañías del sector industrial emplean a casi 25 millones de personas, y generan anualmente cerca de 9,3 billones de dólares en ingresos. En enero del 2020, solo en Estados Unidos, las compañías del sector industrial representaban alrededor del 13 por ciento de la capitalización total del mercado en las bolsas de valores de EE.UU., y la capitalización de mercado combinado del sector, de aproximadamente 5 billones de dólares, fue mayor que la de la energía, el sector inmobiliario, materiales básicos, servicios públicos y otros muchos.

Desde el comienzo de la pandemia, hemos venido trabajando en estrecha colaboración con los CEOs de compañías industriales y con sus equipos directivos, para ayudarlos a transitar del 2020 al 2021, centrándonos en gran parte en cuestiones tácticas. No obstante, creemos que ésta es una oportunidad para trazar un nuevo rumbo para la próxima década, una década en la que las compañías industriales se diferencien realmente de sus competidores, aceleren su recuperación y transformen drásticamente sus compañías para prepararse para la próxima normalidad. Si bien los equipos directivos se han mostrado dispuestos a desarrollar estrategias innovadoras a largo plazo, quieren obtener respuestas a varias preguntas antes de avanzar:

- ¿Cuándo podremos ver una recuperación de los ingresos y el crecimiento de los servicios, y cuándo volveremos a alcanzar o podremos superar los niveles de crecimiento del 2019? ¿Podemos acelerar nuestro crecimiento?

- ¿Cómo es la próxima frontera de mejora de márgenes?

- ¿Cómo debemos modificar nuestra estrategia y nuestra organización para adaptarnos a la nueva normalidad, teniendo en cuenta las futuras disrupciones que resultarán de la compleja interrelación entre las nuevas tecnologías, la digitalización y el aumento de la supervisión regulatoria?

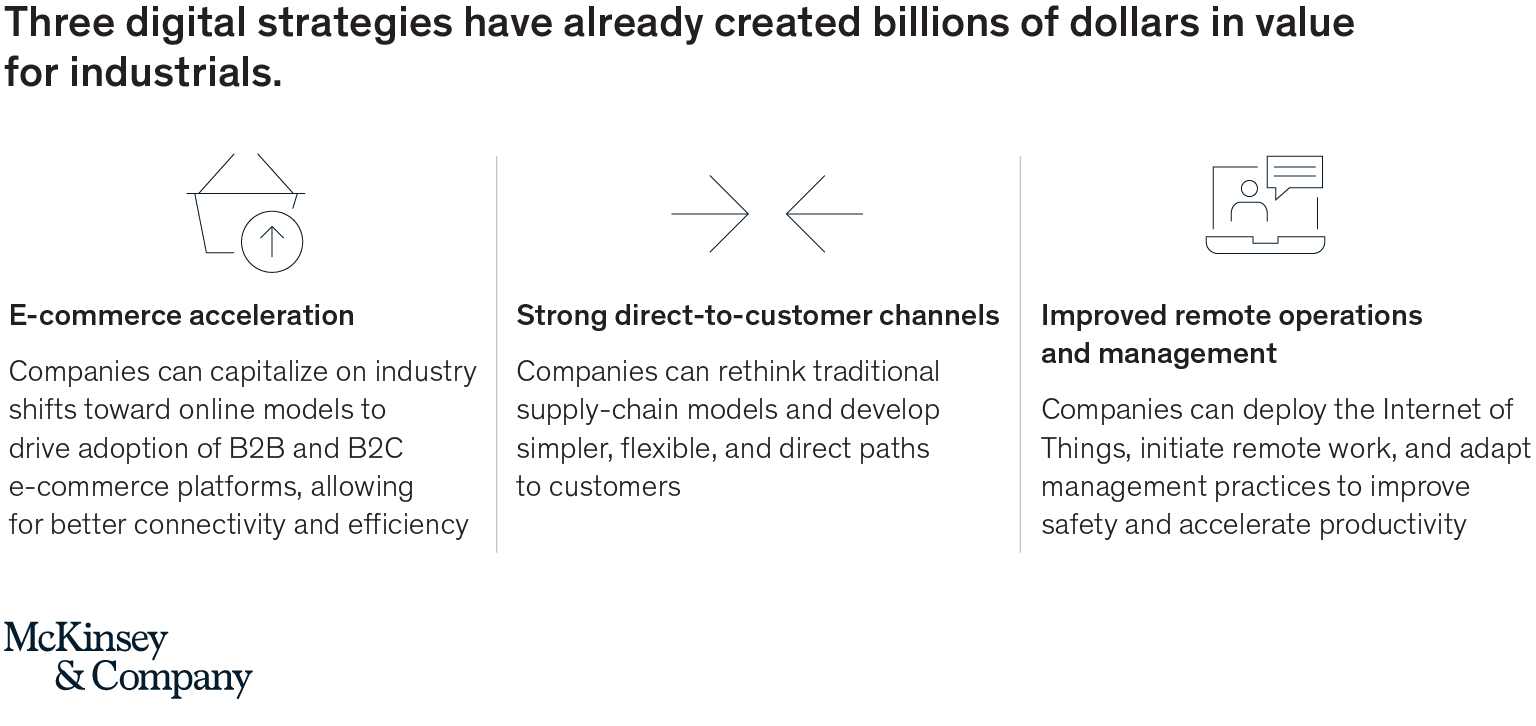

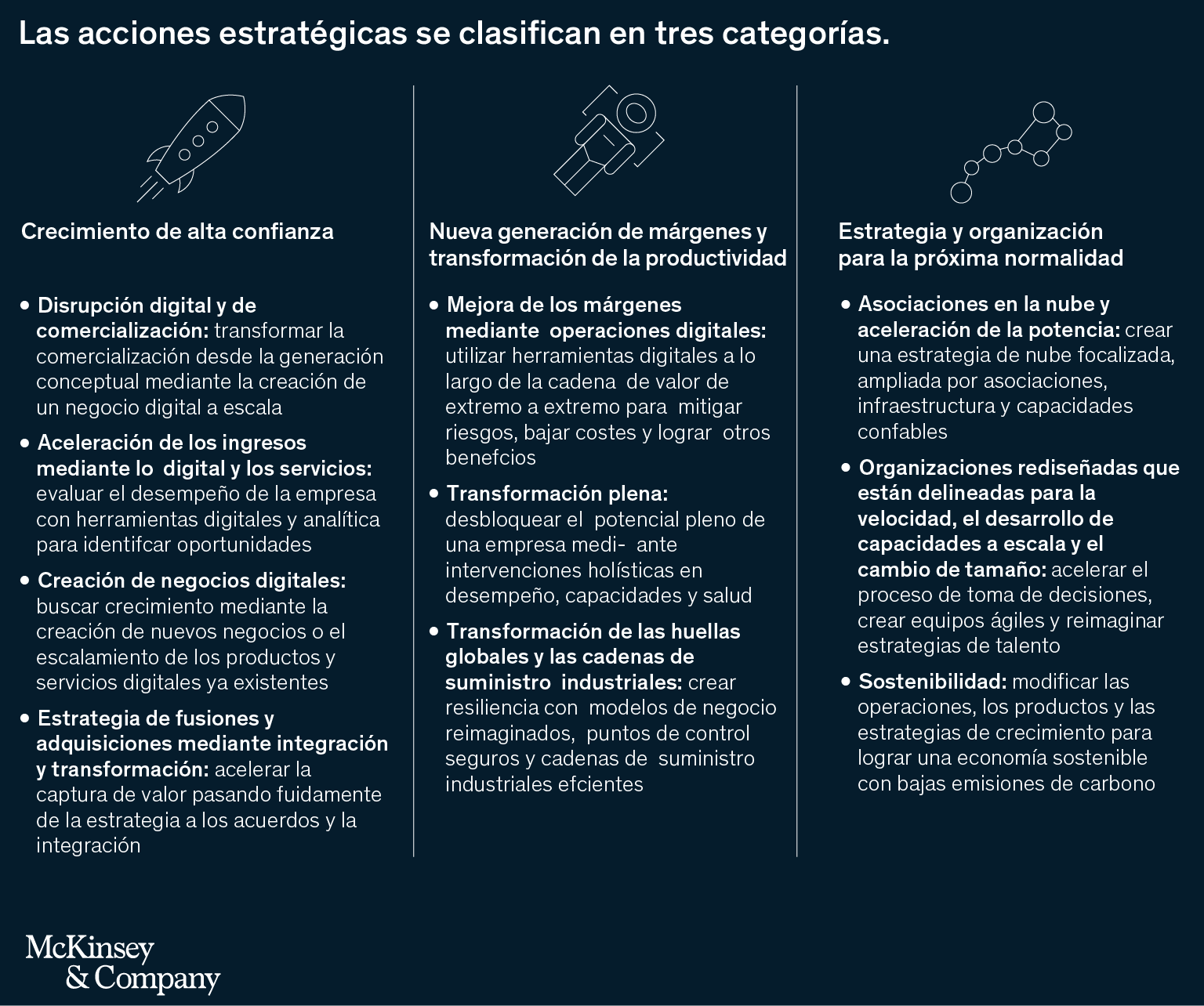

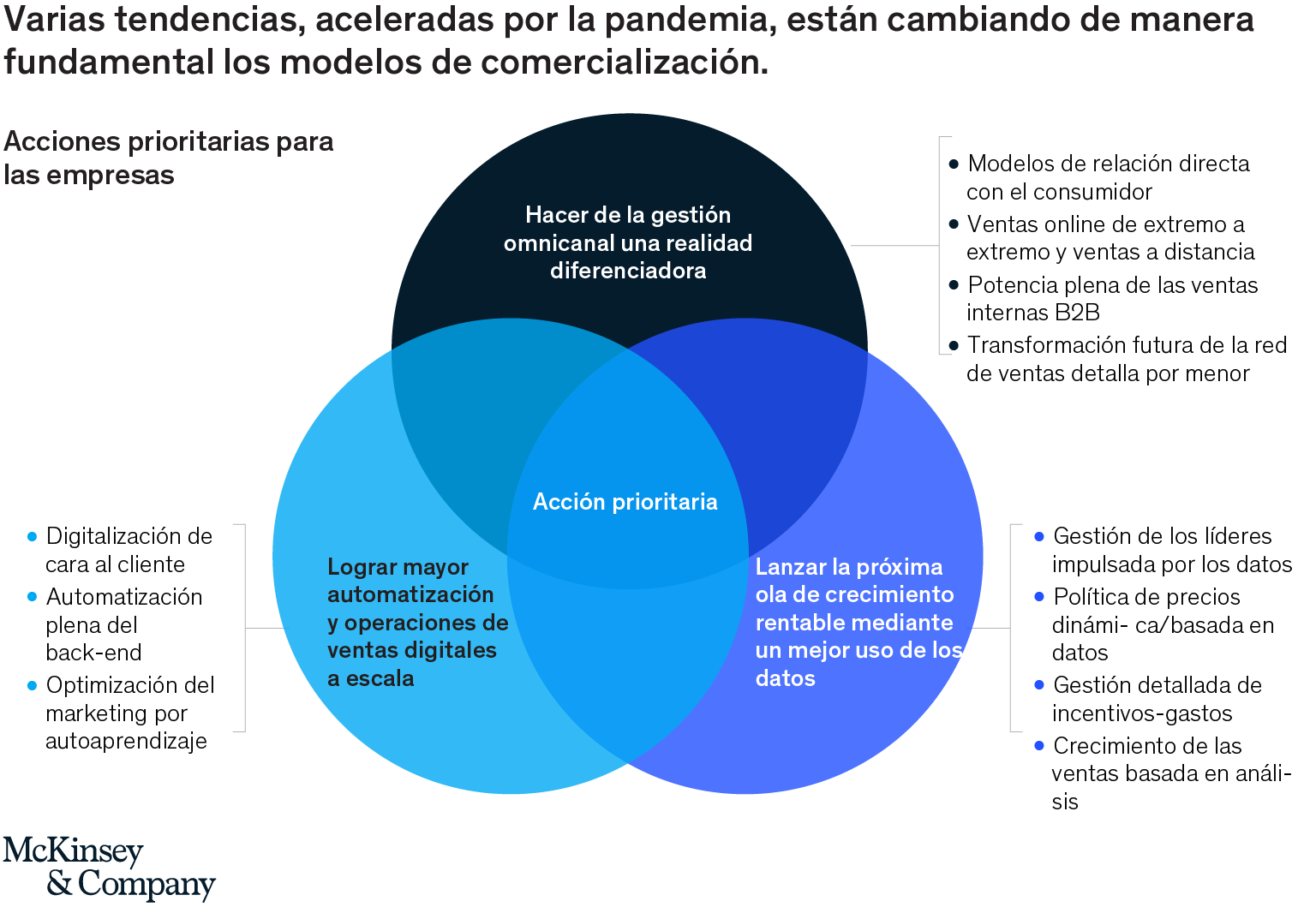

Para responder estas preguntas, las compañías industriales de todo el mundo deben poner en la balanza muchas consideraciones importantes, que tomen en cuenta sus complejas redes de proveedores, la diversidad de sus productos y la naturaleza variada de sus consumidores. Aunque cada compañía desarrollará un enfoque único para satisfacer sus necesidades, todas pueden beneficiarse de las siguientes diez estrategias revolucionarias para establecer áreas de diferenciación competitiva. Si los líderes del sector industrial implementan estas estrategias, sus compañías quedarán excepcionalmente bien posicionadas para la próxima década. Estas actividades de vanguardia se clasifican en tres áreas: garantizar el crecimiento con seguridad, lograr la nueva generación de márgenes y transformar la productividad, y remodelar la estrategia y la organización para la próxima normalidad (Gráfico 1). El presente artículo proporciona una perspectiva de alto nivel de las diez estrategias que las compañías industriales podrían seguir.

Crecimiento con seguridad

Al priorizar cuatro diferenciadores competitivos para el crecimiento, entre ellos, la expansión a través de fusiones y adquisiciones, los CEOs del sector industrial pueden aumentar los ingresos y avanzar con mayor confianza, a pesar de la incertidumbre actual.

-

Disrupción digital y de comercialización

Tres tendencias han modificado sustancialmente la manera en que los compradores adquieren productos y servicios: el crecimiento de las ventas omnicanal, el mayor uso de los datos y la creciente automatización de los procesos de venta. En los últimos años, estas fuerzas han ido cobrando importancia y reestructurando los modelos de comercialización (go-to-market o GMT, por sus siglas en inglés), pero la pandemia las ha llevado hasta un punto de inflexión. Dado que, en muchas ocasiones, los representantes de ventas no pueden encontrarse físicamente con los clientes, los canales digitales son hoy más esenciales que nunca. De forma similar, los datos y la analítica están ganando terreno, a medida que los actores que están experimentando pérdidas de ingresos buscan nuevas fuentes de crecimiento. La tercera tendencia, la automatización, se está acelerando a medida que las empresas navegan por un entorno lleno de retos y tratan de transformar tanto los procesos de back-end como los de front-end.Los actores del sector de la electrónica avanzada ya tienen una experiencia significativa con estas tres tendencias. Sus complejos modelos GTM siempre han involucrado una variedad de actores, tales como distribuidores, agentes, proveedores y contratistas, en un acuerdo multinivel. Además, desde hace mucho tiempo, las empresas de electrónica avanzada han visto las ventas online como un pilar de su configuración de GTM, pues prefieren atender a sus clientes a través de los canales más eficientes. De igual manera, sus representantes de ventas están acostumbrados a utilizar sistemas de gestión de relación con los clientes (CRM, por sus siglas en inglés) que contienen grandes cantidades de datos de clientes para informar sobre precios, cobertura de la cuenta y gestión de la cancelación (churn management).

Aunque los actores del sector de la automoción tienen menos experiencia con la gestión omnicanal, los datos y la analítica, y la automatización, la crisis de la Covid-19 los ha impulsado a prestar más atención a estas fuerzas, a medida que el panorama de las ventas cambia y aumentan las presiones financieras. Por ejemplo, tradicionalmente sus clientes solían acudir a un concesionario para comprar un coche, pero una reciente encuesta global mostró que más del 50 por ciento de quienes la respondieron estaban dispuestos a comprar un coche online. Aunque las cifras varían de país a país —oscilando entre un 33 por ciento en Japón y un 68 por ciento en China—, estos cambios, y otras consecuencias de la pandemia, transformarán de forma permanente el enfoque GTM de los actores del sector de la automoción.

Si bien el sector industrial conoce bien las tendencias recientes, deben hacer mayores esfuerzos para adaptar sus modelos de GTM, con el fin de que respondan a dichas tendencias:

- La gestión omnicanal como una realidad diferenciadora. En el sector de la automoción, tener una fuerte gestión omnicanal será esencial para los fabricantes y los concesionarios. De lo contrario, pueden terminar sufriendo presión a nivel de precios e ingresos, mientras compiten por la cuota de mercado. Además, los clientes esperarán tener un acceso cada vez más completo a los datos y un mayor contacto a lo largo del período de la toma de decisión, a medida que se vayan estableciendo los modelos digitales. Todos los actores del sector industrial, incluyendo los de la electrónica avanzada, deben asegurarse de que sus canales online B2B (negocio a negocio) ofrezcan una experiencia de alta calidad. Por ejemplo, quienes toman decisiones B2B, que son esenciales para el crecimiento, esperarán la misma disponibilidad que ofrecen los canales B2C (negocio a consumidor). Los sondeos muestran que la cantidad de encuestados B2B que consideraban la venta remota más efectiva que un modelo centrado en interacciones interpersonales incrementó de un 45 por ciento en 2019 a un 75 por ciento en agosto de 2020. En general, una fuerte gestión omnicanal de los clientes potenciales puede aumentar la cartera de clientes entre 1,5 y 2 veces. La implementación de un modelo de ventas directas también podría reducir los costes de ventas hasta en diez puntos porcentuales.

- Mayor automatización y ventas digitales a escala. Cada vez más, los clientes prefieren el autoservicio tanto en los canales tradicionales como en los digitales y, de hecho, más del doble de las personas quieren esta opción en algunas etapas del proceso de decisión del cliente. Las compañías tendrán que implementar la automatización con más frecuencia para ofrecer las soluciones de autoservicio deseadas. Una digitalización y automatización exitosa puede reducir los costes de ventas hasta en un 25 por ciento.

- Una nueva ola de crecimiento rentable mediante un mejor uso de los datos. En marketing y ventas, tener un motor integral de gestión de datos y analítica avanzada se convertirá en la apuesta mínima para los actores que desean información detallada sobre todos los temas críticos, incluido el volumen, la combinación, los precios, la lealtad del cliente y la gestión del rendimiento. Los análisis de ventas dirigidos podrían aumentar las tasas de conversión entre un 20 y un 30 por ciento.

Los líderes del sector industrial deben actuar ahora y adoptar soluciones innovadoras a lo largo de toda la cadena de valor, con el fin de satisfacer las expectativas de los clientes de tener una experiencia fluida desde la consideración hasta la compra. También deben asegurarse de modificar sus modelos de GTM en lo que se refiere a velocidad y escala, teniendo en cuenta lo rápido que está cambiando el mercado. El gráfico 2 muestra algunas acciones prioritarias para empresas de automoción y de electrónica avanzada.

Gráfico 2

-

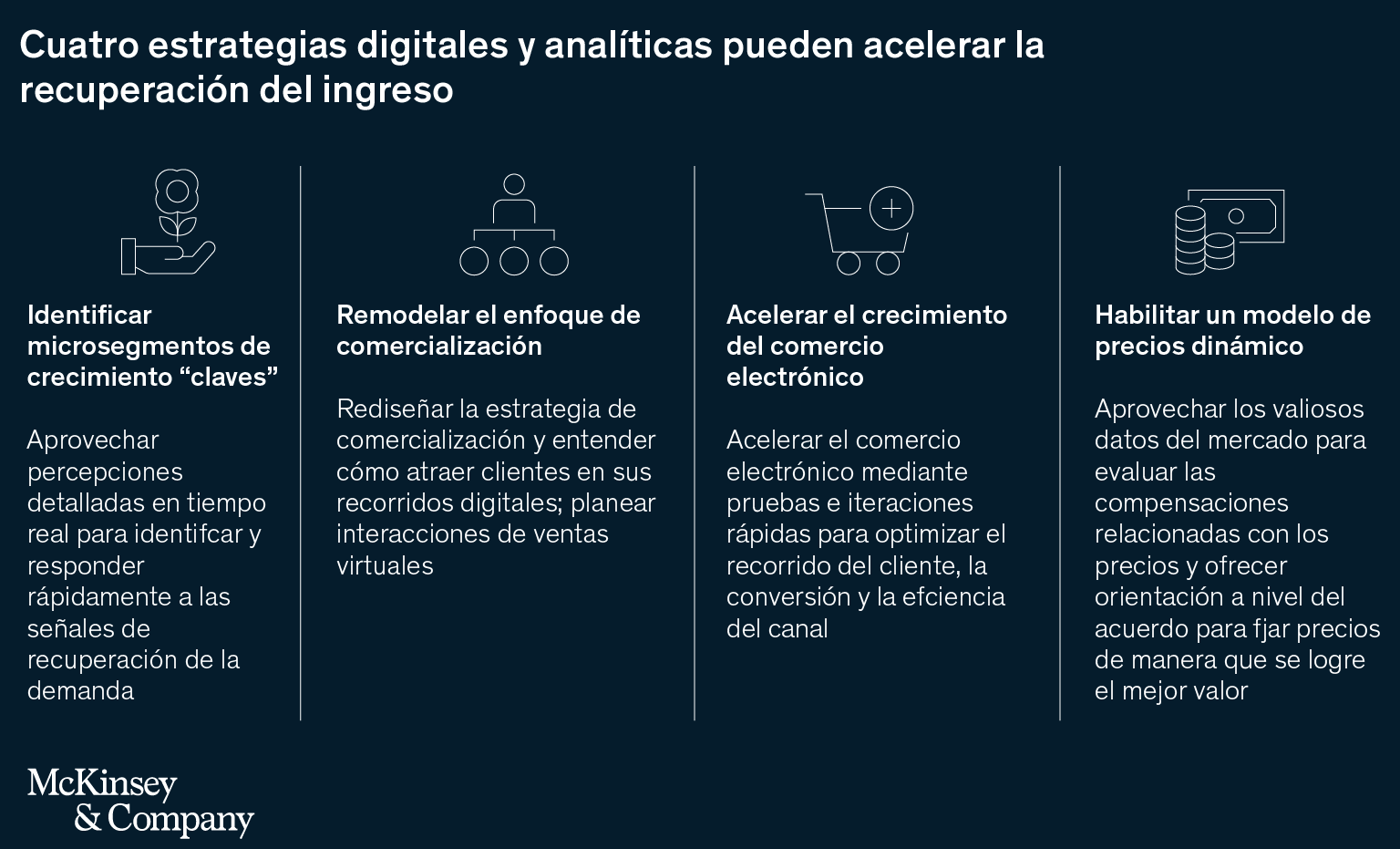

Aceleración de los ingresos a través de canales digitales y servicios

En los primeros días de la crisis de la Covid-19, los líderes de las empresas B2B, entre ellas, las empresas industriales, tomaron medidas para garantizar la seguridad en el lugar de trabajo, aumentar la liquidez y mantener la cadena de suministro en movimiento. Esos cambios eran absolutamente necesarios, pero la experiencia muestra que las empresas tienen más probabilidades de prosperar si actúan agresivamente para captar cuota de mercado durante las recesiones, en lugar de esperar a que comience la recuperación. Además, las transformaciones en el entorno actual, incluidos los cambios en las pautas de la demanda y en los hábitos de compra de los consumidores, ofrecen la oportunidad de volver a examinar el status quo comercial para acelerar la recuperación y el crecimiento de los ingresos.Basándonos en nuestra investigación de mercado y en las conclusiones de la encuesta “Covid-19 B2B Decision-Maker Pulse Survey” de McKinsey, creemos que hay cuatro acciones inmediatas que son esenciales para acelerar los ingresos a través de la tecnología digital y la analítica avanzada (Gráfico 3). Primero, el sector industrial debe identificar microsegmentos de crecimiento. Para hacerlo, debe reunir información detallada; por ejemplo, cifras de ventas dentro de microgeografías o códigos postales. Después de recopilar estos datos, las compañías pueden crear distintos escenarios para mostrar cómo podría evolucionar la demanda, observando los productos, los segmentos de clientes y la región.

Gráfico 3

A continuación, las compañías deberían acelerar el crecimiento del comercio electrónico, que ha experimentado un fuerte aumento desde el inicio de la pandemia. Estos cambios podrían tener enormes beneficios, ya que las investigaciones muestran que las empresas que integran las ventas digitales en su modelo GTM ven un crecimiento de ingresos cinco veces más rápido, en comparación con niveles anteriores, así como una eficiencia de adquisición un 30 por ciento más alta y reducciones de costes del 40 al 60 por ciento dentro de las ventas.

Por último, las empresas deben adaptar los precios para satisfacer las necesidades del cliente, en la medida en que muchas de las mejores cuentas pueden estar bajo presión financiera. Sus estrategias deberían ir mucho más allá de reducir los precios y desarrollar, más bien, ofertas personalizadas. Por ejemplo, un proveedor de servicios industriales que introduce nuevas opciones, de menor alcance, que podrían venderse a precios más bajos para atraer a los clientes.

Dependiendo de su punto de partida y de la combinación actual de canales, las compañías que desarrollan una estrategia digital y de servicios efectiva suelen lograr una mejora de tres a cinco puntos porcentuales en el retorno de las ventas. También logran un aumento de un 5 a un 10 por ciento en los ingresos, por encima del promedio de los mercados maduros y de bajo crecimiento, en los que normalmente opera el sector industrial.

-

Creación de negocios digitales

Para los líderes industriales establecidos, la creación o adquisición de nuevas capacidades digitales para atender sus ecosistemas de clientes es hoy en día esencial, ya que las disrupciones han abierto nuevas oportunidades de crecimiento. A pesar de la percepción común de que estos líderes están en desventaja frente a las start-ups, las empresas establecidas se encuentran en una buena posición para competir, porque tienen los medios para invertir, el acceso a los clientes y la distribución, y una profunda comprensión de los segmentos de su industria.Sería prudente que los líderes del sector industrial actuaran de inmediato para escalar nuevos negocios, a pesar de la actual desaceleración económica. Históricamente, las empresas que han invertido en innovación durante los ciclos de recesión han superado de manera significativa a sus competidores en rentabilidad total para los accionistas en la década posterior a la crisis. (Para obtener más información sobre una estrategia específica de McKinsey para escalar negocios, véase más adelante el recuadro “El enfoque Leap”).

-

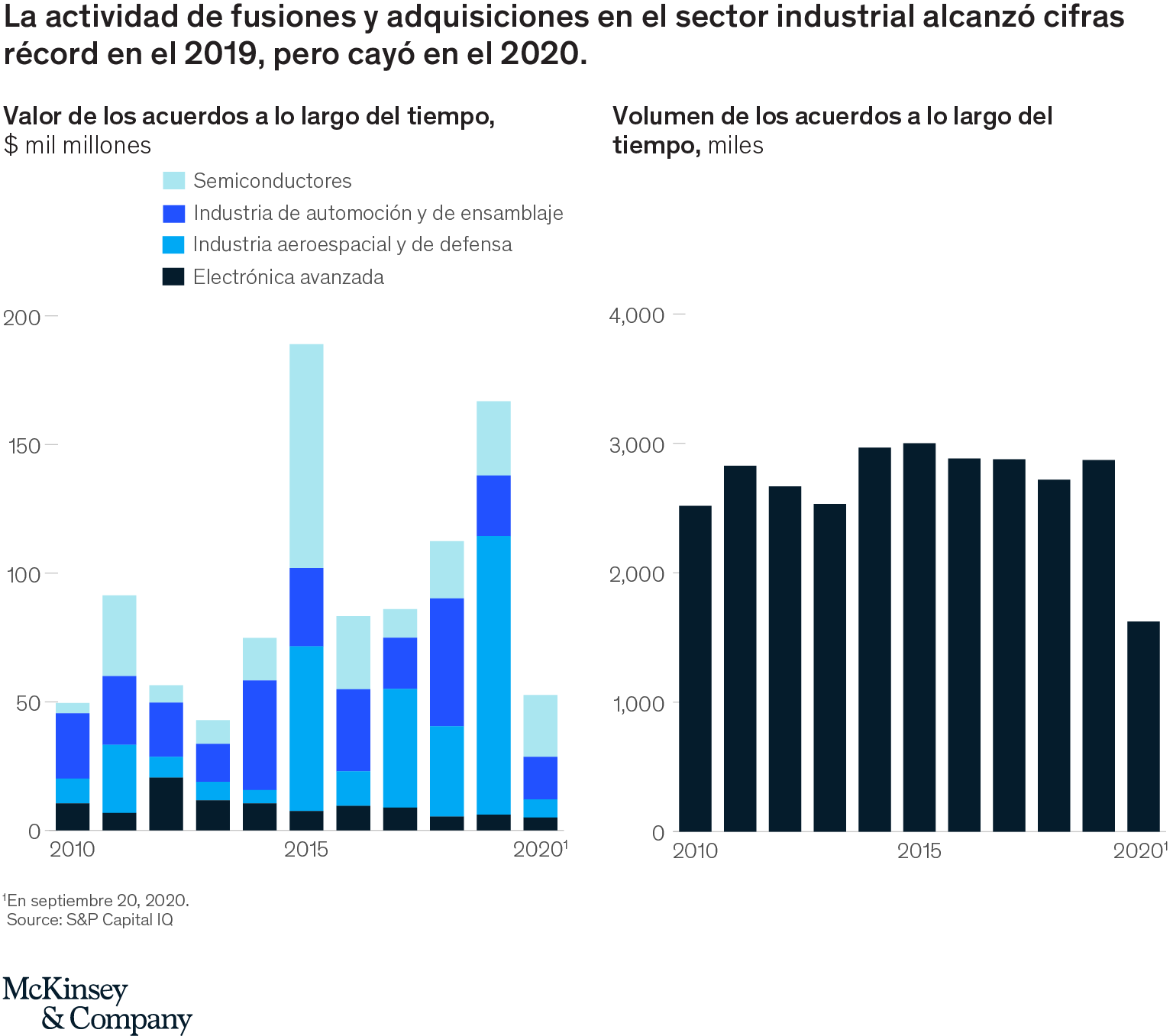

Estrategia de fusiones y adquisiciones mediante integración y transformación

La actividad de fusiones y adquisiciones dentro del sector industrial estuvo cerca de un máximo histórico en 2019, pero disminuyó drásticamente en 2020, a medida que se propagaba la pandemia (Gráfico 4). Creemos que las fusiones y adquisiciones resurgirán como una palanca esencial de creación de valor para el sector industrial, ya que las investigaciones indican que las empresas exitosas —las que tienen los mejores rendimientos totales para los accionistas— adquieren dos veces más que otras empresas durante los ciclos de recesión. Las tendencias económicas generales, combinadas con las disrupciones en la cadena de suministro y otras repercusiones de la crisis causada por la Covid-19, también seguirán impulsando la necesidad de hacer más fusiones y adquisiciones.Gráfico 4

A medida que las empresas del sector industrial exploran las fusiones y adquisiciones, esperamos que sus estrategias se centren en varios temas, algunos de los cuales son tradicionales, mientras que otros son nuevos:

- compañías de servicios y ecosistemas digitales, apoyados por soluciones digitales, nuevos productos y servicios de valor agregado

- digitalización del portfolio de producto o integración de los productos previamente desconectados (para aumentar la “conectividad”)

- realineamiento del portfolio o intentos de ampliar la escala mediante la consolidación

- cambio transformacional, centrado en nuevas tecnologías y capacidades

Los CEOs del sector industrial deberían crear un plan sólido para mejorar la resiliencia y, a continuación, determinar cómo las fusiones y adquisiciones pueden ayudarles a lograr esta meta. Es importante tener este plan en marcha antes de explorar fusiones y adquisiciones, con el fin de evitar un escenario en el que todo termine de cabeza. Por suerte, la mayoría de las compañías industriales disponen ya de planes de este tipo. Una estrategia programática de fusiones y adquisiciones puede ayudar al sector industrial a ponerse a la delantera, ya que se ha demostrado que ello aumenta la resiliencia y ofrece resultados sólidos a largo plazo. Como sucede con otros diferenciadores competitivos, es esencial actuar con rapidez.

Nueva generación de márgenes y transformación de la productividad

Las tecnologías y herramientas analíticas de la Industria 4.0 están ganando fuerza y es posible que produzcan un cambio significativo en la productividad y los márgenes.

-

Mejora de los márgenes mediante las operaciones digitales

A la medida en que los CEOs del sector industrial observan la creciente brecha de productividad entre las operaciones tradicionales y las impulsadas por la Industria 4.0, muchos están tratando de utilizar herramientas digitales a lo largo de la cadena de valor, de extremo a extremo, para impulsar mejoras en los márgenes.Un estudio en curso ha validado los radicales efectos de la digitalización en las llamadas “iniciativas faro”. Al escalar múltiples iniciativas de la Industria 4.0, tanto dentro de fábricas individuales como a lo largo de la cadena de valor, estos “faros” o fábricas modelo han logrado importantes beneficios operativos y financieros. Los beneficios de la digitalización se derivan de tres elementos principales: proporcionar conectividad, impulsar una mejor inteligencia y análisis e introducir tecnologías de automatización. En el gráfico 5 se muestran ejemplos de casos de uso relacionados con estos tres elementos, y el informe identifica muchos más.

Gráfico 5

Cuando estalló la pandemia, varias compañías industriales se centraron en sus operaciones principales y detuvieron los esfuerzos de digitalización. Otras, sin embargo, aceleraron la digitalización para captar valor en áreas tales como la visibilidad y gestión del rendimiento, la planificación y la programación, la agilidad y resiliencia de la cadena de suministro y la optimización de las adquisiciones. Además de mejorar la productividad, la digitalización promete potenciar la sostenibilidad, la agilidad y la velocidad de salida al mercado de las compañías industriales. El desarrollo de la fuerza laboral ha sido esencial para sacar adelante estos esfuerzos y las fábricas “faro” priorizaron a su gente mediante programas de mejora de habilidades y esfuerzos de recapacitación.

-

Transformación plena

Hablar de transformación se ha convertido en un lugar común, pero la verdadera transformación de toda una compañía implica un esfuerzo intenso de cambio, que transforma la trayectoria de una organización. Las transformaciones generales tienen dos objetivos: mejorar el rendimiento e impulsar la salud organizacional. “Crecer y ampliarse” y “avanzar rápido” son pautas claves que pueden determinar el éxito de estos esfuerzos. Cuando una transformación completa resulta exitosa, mejoran radicalmente los motores comerciales que llevan al éxito a largo plazo y a una diferenciación competitiva: el crecimiento de los ingresos (top-line growth), la productividad del capital, la rentabilidad, la eficiencia operativa, la satisfacción del cliente y la excelencia en las ventas.Las transformaciones que son multifuncionales, a diferencia de las que se centran en mejoras en una sola función, pueden optimizar el rendimiento en más del 30 por ciento a medio plazo. De hecho, muchas de las primeras cinco acciones estratégicas que menciona este artículo podrían combinarse en una transformación integral de toda la empresa, si eso se adapta mejor al contexto de la empresa.

Se estima que el 70 por ciento de las transformaciones a gran escala fallan por razones que provienen de múltiples fuentes. La lección fundamental de nuestra experiencia colectiva es que las empresas rara vez tienen la combinación de objetivos, mentalidades dispuestas al cambio, capacidades y compromiso continuo que se necesita para lograr una transformación a gran escala.

La transformación real ocurre cuando los CEOs y sus equipos de liderazgo acogen la idea de un cambio integral y se ocupan de todos los factores que crean valor para una organización. Más aun, los líderes combinan iniciativas de desempeño con un enfoque en la salud organizacional. Las empresas del primer cuartil se alinean claramente en torno a una visión y estrategia comunes, enfatizan la ejecución dirigida por líneas de negocio, crean una infraestructura de desempeño estructurada e invierten en las capacidades de los empleados.

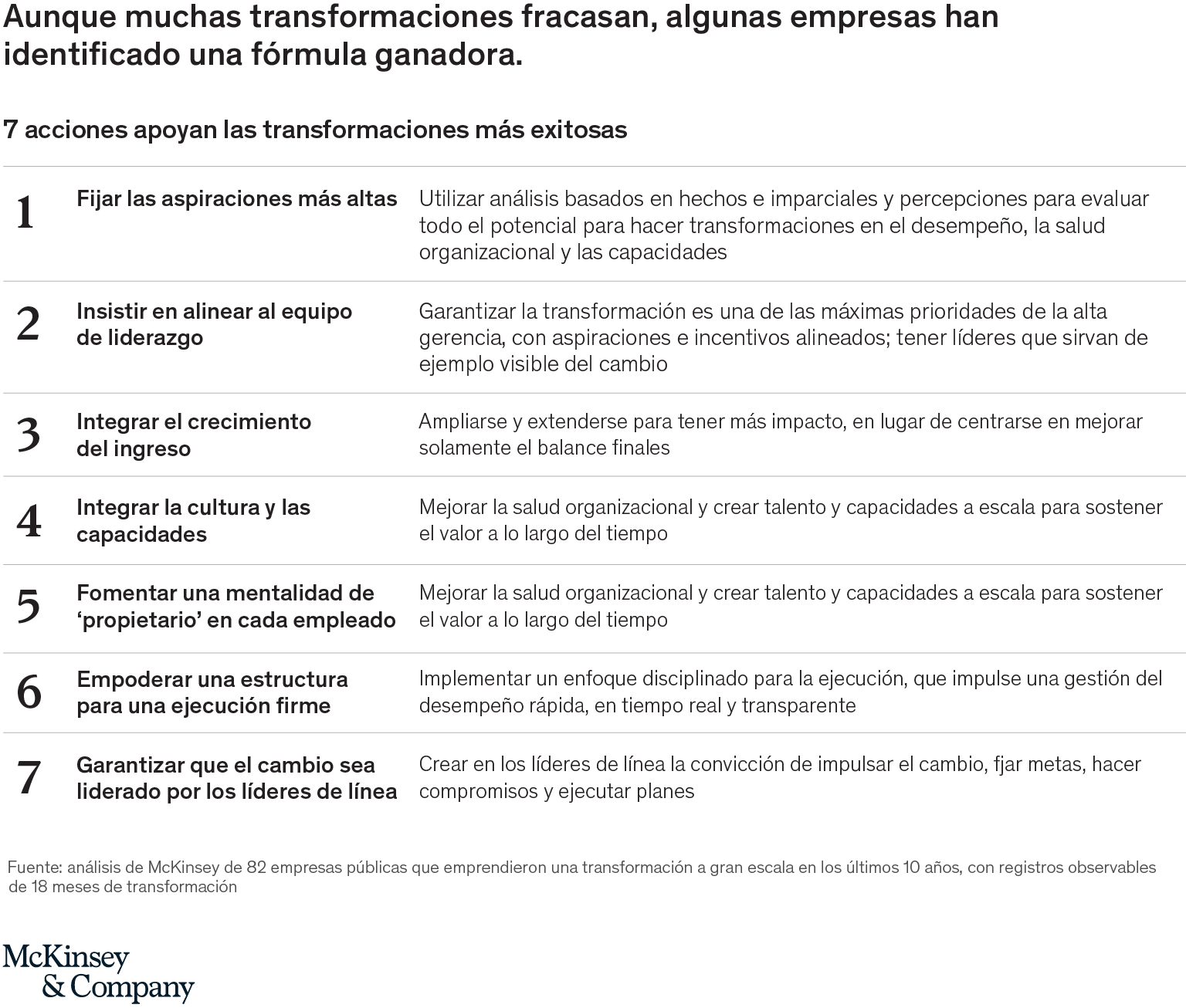

Para lograr y mantener resultados extraordinarios, los CEOs deben adoptar un enfoque integral y altamente disciplinado. Los CEOs están familiarizados con la importancia de procesar las múltiples ideas e iniciativas de transformación específicas a través de tres fases: un diagnóstico independiente, una planificación de abajo hacia arriba y una implementación rápida. No obstante, pueden aumentar las probabilidades de éxito si se enfocan en siete acciones: establecer aspiraciones altas, lograr la alineación del equipo de líderes, integrar el crecimiento de los ingresos, cambiar la cultura de la empresa, empoderar a los empleados, crear un motor de ejecución disciplinado y asegurarse de que los gerentes de cada línea de negocio tomen la iniciativa (Gráfico 6). Por ejemplo, revisar — y cambiar, si es necesario— la cultura y las capacidades de la empresa puede duplicar el rendimiento total para los accionistas.

-

Transformación de los perímetros industriales globales y las cadenas de suministro industriales

Durante las últimas décadas, las cadenas de valor industriales han crecido en longitud y complejidad a medida que las empresas se expanden globalmente en busca de mejoras en los márgenes. Esto ha dado lugar a riesgos no deseados, tal como lo puso de manifiesto la reciente pandemia. Una nueva investigación del McKinsey Global Institute muestra que ahora las empresas pueden esperar disrupciones en la cadena de suministro que duren un mes o más cada 3-7 años, lo que representará hasta un 45 por ciento de las ganancias de un año antes de intereses, impuestos, depreciación y amortización (EBITDA) cada década. Las repercusiones financieras de los riesgos de la cadena de suministro son particularmente agudas en el sector industrial, que tiene cadenas de suministro muy complejas.

Ahora el sector industrial está explorando formas de reducir los riesgos de la cadena de suministro sin sacrificar la eficiencia, y sus análisis pueden mostrar que, después de todo, los centros de producción de mayor costo pueden no implicar todas las desventajas con las que cargaban en el pasado. Con industrias y productos básicos selectos, la Industria 4.0 y las tecnologías digitales por sí solas pueden compensar alrededor del 50 por ciento del diferencial de costes laborales entre los centros de producción tradicionalmente considerados de alto y bajo coste. Cuando se toman en cuenta todos los factores, reequilibrar la cadena de suministro para incorporar modelos de reshoring, nearshoring y regionalización puede abrir oportunidades reales.

Repensar la resiliencia de las cadenas de suministro industriales requiere visibilidad de extremo a extremo y necesita la inclusión de herramientas digitales que permitan una mejora sostenida, en lugar de una respuesta única a la disrupción. En la mayoría de los casos, la resiliencia no se debe lograr a expensas de la eficiencia, pues las empresas pueden mejorar las dos cosas a la vez. Antes de intentar mejorar el perímetro global y la cadena de suministro, las empresas deben someter a prueba sus operaciones para identificar vulnerabilidades, tales como las relacionadas con la estructura (Gráfico 7). Para mejores resultados, las empresas deberán complementar sus iniciativas sobre la cadena de suministro con otras acciones que mejoren la resiliencia, como el abastecimiento dual, la revisión de las políticas de inventario y la reducción de la complejidad.

Gráfico 7

Estrategia y organización para la próxima normalidad

Los tres últimos diferenciadores competitivos están relacionados con la estrategia y temas organizacionales pertinentes para la próxima década, tales como asociaciones en la nube, rediseño organizacional y un mayor énfasis en la sostenibilidad.

-

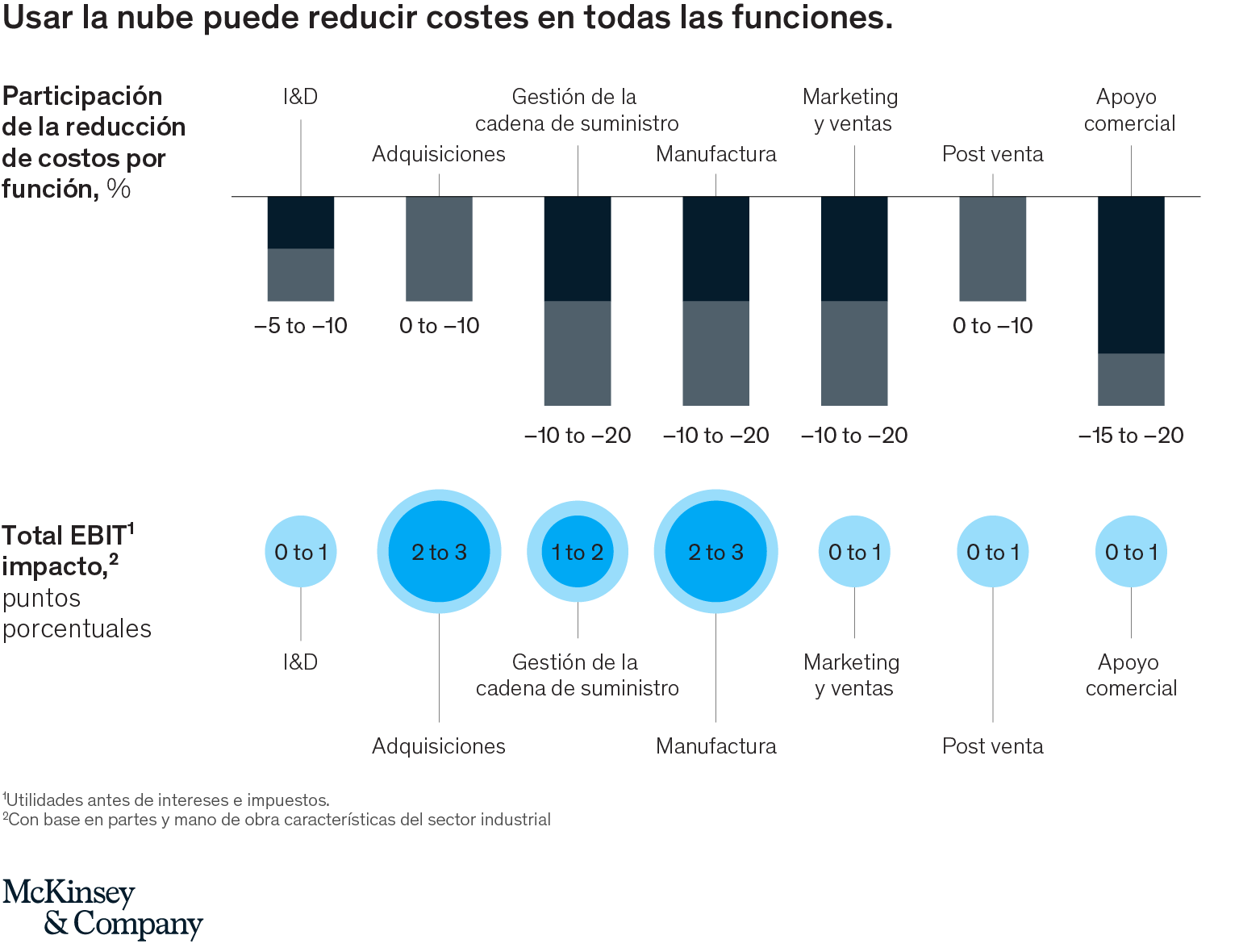

Asociaciones en la nube para acelerar el potencial

La pandemia de la Covid-19 ha intensificado la necesidad de la nube como un facilitador del comercio electrónico esencial, las ventas a distancia, el internet de las cosas, la automatización, los datos y el análisis y las estructuras de costes flexibles a escala. Durante los recientes confinamientos a causa del virus, el comercio electrónico experimentó en tres meses el crecimiento de diez años. Las ventas online B2B también llegaron para quedarse, debido a que el 89 por ciento de los compradores están satisfechos con ellas y, de hecho, 42 por ciento las prefieren. Más aun, la crisis sanitaria mundial está aumentando la incertidumbre económica, por lo que es más importante que nunca que las empresas tengan operaciones y canales flexibles, así como costes tecnológicos infinitamente variables.Cuando se implementa correctamente, la nube puede ayudar al sector industrial a acelerar la transformación de sus negocios y responder de forma más rápida a los cambios constantes del panorama, un beneficio que podría ayudarle a superar a sus competidores a medida que avanza hacia la nueva normalidad. Un esfuerzo digital y analítico a gran escala, habilitado por la nube, también puede reducir significativamente los costes y añadir entre cinco y diez puntos de ganancias antes de intereses e impuestos (EBIT) en una empresa industrial típica (Gráfico 8).

Gráfico 8

Aunque prácticamente casi todas las empresas del sector industrial están explorando iniciativas de nube, la mayoría todavía tienen que alcanzar nuevas capacidades o un impacto comercial escalado para lograr resultados óptimos. Nuestro análisis sugiere que las empresas no solo superan, en promedio, el presupuesto de gastos en la nube en un 23 por ciento, sino que también terminan desperdiciando el 30 por ciento de su inversión. Ese desperdicio solo puede crecer, ya que las empresas esperan aumentar el gasto en la nube en un 47 por ciento el próximo año.

Creemos que este es buen momento para que las empresas del sector industrial “modifiquen la curva” y recuperen la inversión en la nube. Si actúan ahora, pueden ayudar a definir el futuro ecosistema de nube de su sector y su cadena de suministro. Avanzar requerirá un enfoque de cuatro vertientes:

- Tener una visión clara del estado final sobre el que las aplicaciones deben migrar a la nube pública y luego administrar el consumo de la nube.

- Cambiar pronto el modelo operativo de IT para impulsar un cambio radical en el ritmo y la productividad, especialmente en la gestión de la infraestructura, y utilizar el paradigma de la ingeniería de software para mejorar la identificación y el desarrollo de talento en IT.

- Equilibrar la migración de las infraestructuras con un rediseño empresarial continuo habilitado por la nube, en la medida en que este último puede empezar a autofinanciar la transformación a través de mejoras en los procesos de negocio —habilitadas con frecuencia por procesos analíticos—, donde la inversión es menor y el impacto es más rápido.

- Acoger la flexibilidad de la nube para impulsar la innovación empresarial continua, mediante una introducción más rápida de productos nuevos, más asociaciones con actores externos y nuevos juegos del ecosistema, por ejemplo.

-

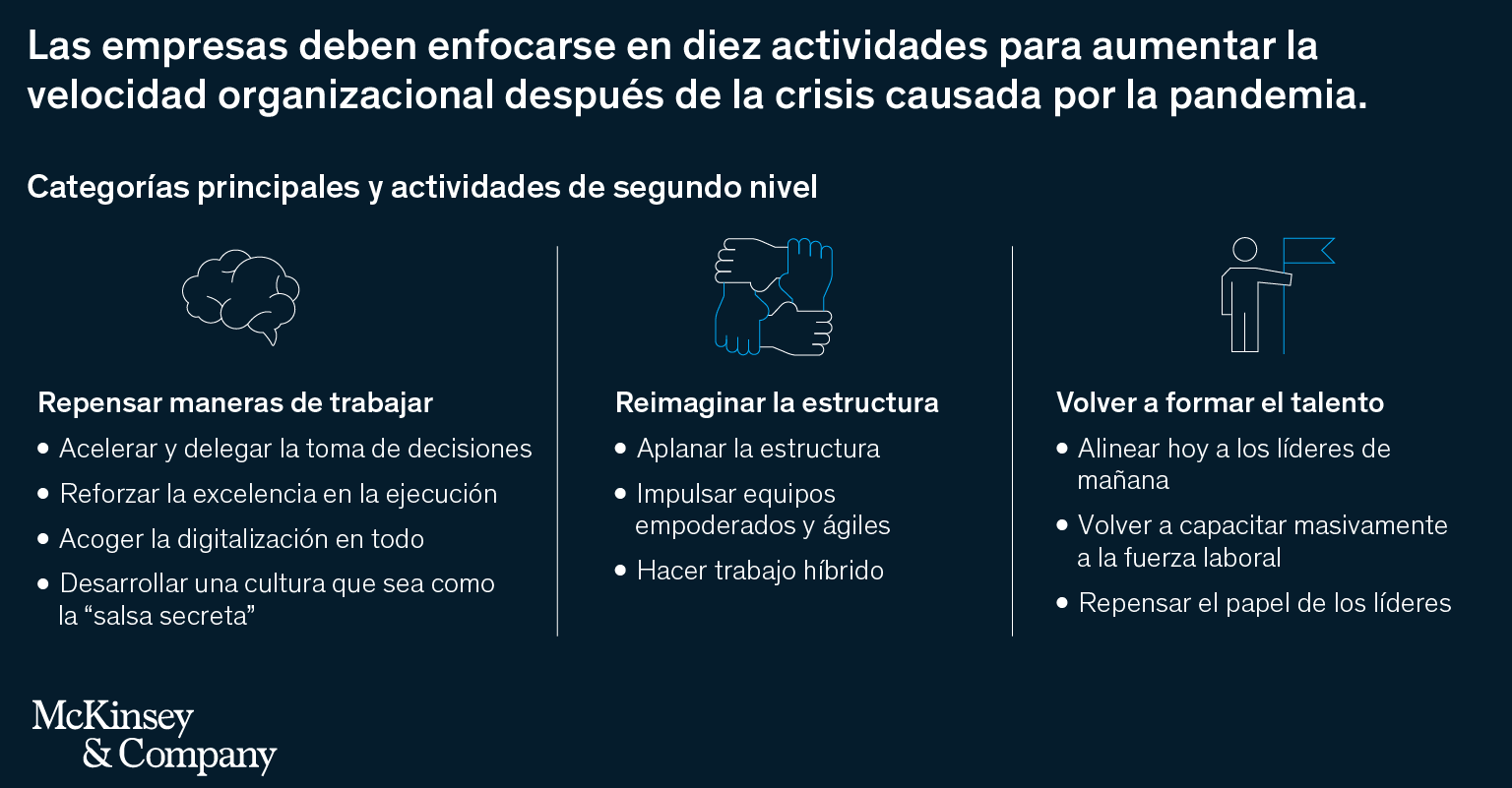

Organizaciones rediseñadas creadas para la velocidad, el desarrollo de capacidades a escala y el cambio de tamaño

En la reciente encuesta de liderazgo global (“Global Leadership Survey”) de McKinsey sobre velocidad organizacional, que incluyó a más de 900 ejecutivos senior de nueve sectores, los encuestados revelaron que ya estaban intentando hacer que los procesos de trabajo y las operaciones fueran más eficientes, para prepararse para la próxima normalidad. Los ejecutivos de empresas industriales avanzadas informaron sobre múltiples mejoras, entre ellas, progresos en la cadena de suministro, un buen uso de la tecnología, procesos optimizados y más ventas y marketing online. Más aun, han establecido jerarquías más planas, procesos de toma de decisiones más rápidos, normas ágiles de trabajo en equipo y un nuevo enfoque para el aprendizaje y el desarrollo del talento.Si bien estos cambios son impresionantes, no garantizan el éxito a largo plazo. De hecho, muchos encuestados de empresas industriales avanzadas tenían dudas sobre su capacidad para mantener las ganancias. Cuando se les preguntó acerca de los obstáculos que percibían para operar a mayor velocidad, los ejecutivos de industrias avanzadas mencionaron factores como silos organizacionales, lentitud en el proceso de toma de decisiones, un exceso de jerarquías y falta de claridad estratégica.

Para superar estos problemas y aumentar la velocidad organizacional, especialmente después de la crisis de la Covid-19, las empresas deben repensar las formas de trabajar, reimaginar las estructuras organizacionales y volver a capacitar el talento (Gráfico 9). Por ejemplo, es posible que necesiten volver a capacitar el talento digital para ocupar nuevos roles, invertir en nuevas tecnologías y adaptarse a un mercado con preferencias cambiantes por parte de los clientes. Si las empresas no se apresuran a acoger el cambio y responder con rapidez, es posible que dejen de ser competitivas. Para empezar, las organizaciones pueden seguir un enfoque de dos velocidades.

Gráfico 9

Pueden tomar medidas rápidas para fijar cambios que generen resultados positivos y, al mismo tiempo, realizar una evaluación más amplia de los fundamentos estructurales y de procedimiento sobre los que se basa la organización.

En nuestra experiencia, las empresas que adoptan una estructura organizativa creada para la velocidad verán mejoras operativas en un rango de 30 al 50 por ciento y un aumento en la satisfacción del cliente de 10 a 30 puntos porcentuales. Estas mejoras han beneficiado el desempeño financiero de las empresas, duplicando la rentabilidad total para los accionistas.

-

Sostenibilidad

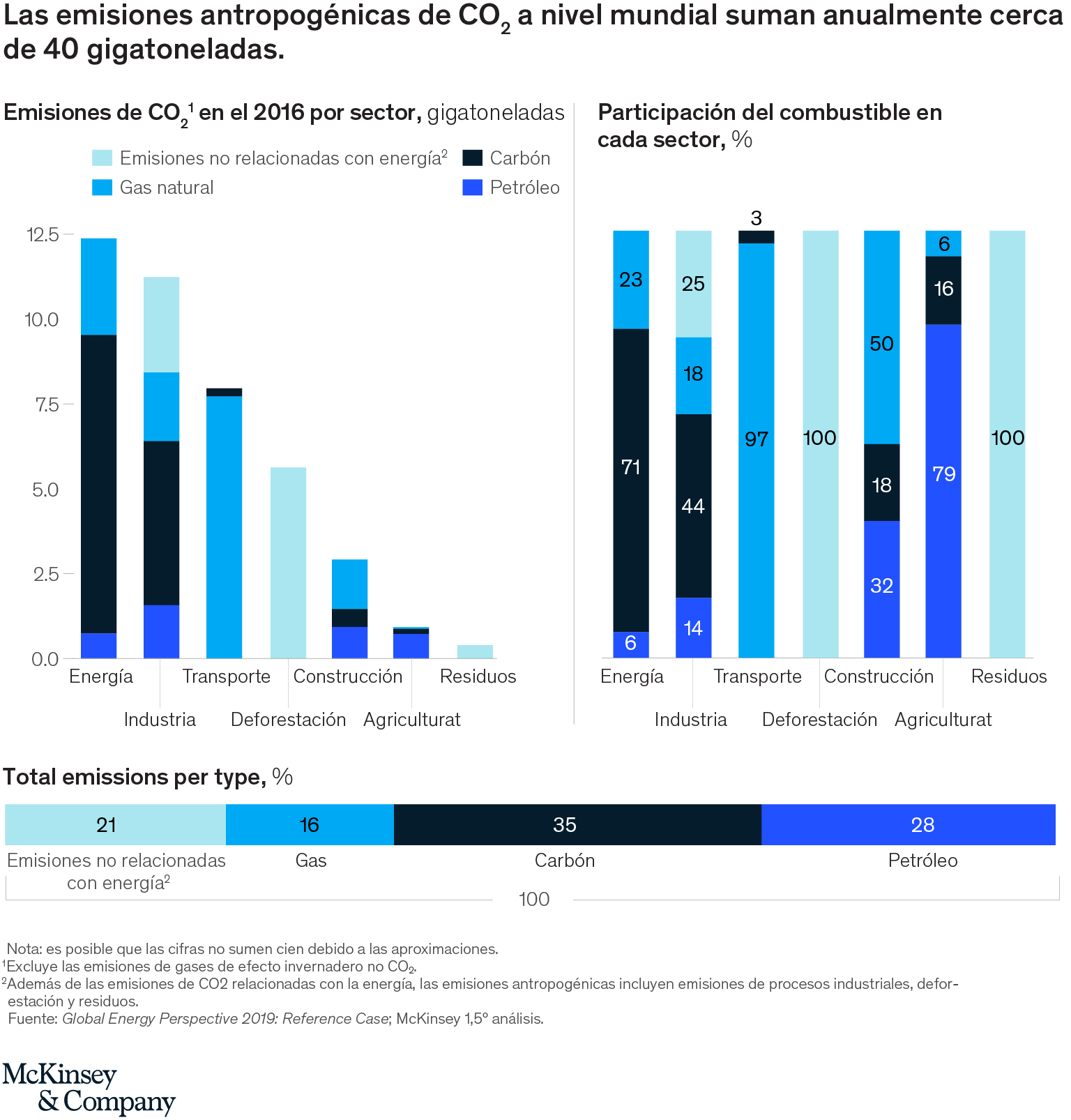

La sostenibilidad corporativa se encuentra en un punto de inflexión a medida que se aceleran los riesgos del cambio climático. Entre otros indicadores, estamos presenciando incendios forestales sin precedentes desde Australia hasta California, la temporada de huracanes más severa registrada hasta ahora, ciclones en el Mediterráneo, olas de calor y sequías más frecuentes en todo el mundo. A nivel mundial, las emisiones antropogénicas de CO2, las que se originan en fuentes humanas, suman ahora alrededor de 40 gigatoneladas al año (Gráfico 10).Gráfico 10

Muchos gobiernos expidieron ya regulaciones para promover la sostenibilidad. De forma paralela, la comunidad inversora está obligando a las empresas a cumplir con estándares medioambientales, sociales y de gobernanza (ESG, por sus siglas en inglés) más altos, y hoy hay más de 12 billones de dólares en activos gestionados por inversores ESG solo en Estados Unidos. Las empresas también están aumentando su enfoque en la sostenibilidad, al igual que los consumidores (especialmente los millennials y los de la Generación Z). Por ejemplo, las encuestas han demostrado que el 58 por ciento de los empleados toman en consideración los compromisos sociales y ambientales de una empresa a la hora de decidir dónde trabajar, y el 76 por ciento boicotearía productos o servicios con base en los valores de las empresas que los producen.

Si las empresas industriales no actúan, podrían estar en riesgo. Una encuesta a directores ejecutivos de industrias aeroespaciales fijó el valor en juego por cuenta de las emisiones en un promedio de 30 por ciento del EBITDA. Los riesgos de la falta de acción incluyen aumentos en los costes de seguros y cumplimiento (relacionados con las regulaciones de gases de efecto invernadero) y mayores costes de producción, como resultado de los altos costes en agua, energía y otros consumos. En las industrias avanzadas, estimamos que el EBITDA en riesgo varía entre el 20 y el 60 por ciento. La descarbonización necesaria para limitar el calentamiento a 1,5 grados centígrados reformaría fundamentalmente la industria para el año 2050. Por ejemplo, el 90% del carbón se eliminaría gradualmente de la generación de energía, el 60% de los vuelos funcionarían con combustibles sin carbono, todo el transporte por carretera sería eléctrico y los procesos industriales de baja y media temperatura estarían libres de combustibles fósiles. Esta transición crearía grandes mercados nuevos y grupos de valor para lo siguiente:

- el desarrollo y la implementación de modelos de negocio circulares

- la electrificación del transporte, la industria y las construcciones

- la descarbonización del sector energético mediante el desarrollo de mercados de hidrógeno y bioenergía

- el escalamiento de la captura, la utilización y el almacenamiento del carbono para desarrollar mercados que logren emisiones negativas

Más allá de la protección del medio ambiente, las iniciativas de sostenibilidad pueden ayudar a las empresas. Casi el 60 por ciento de las empresas impulsadas por este propósito han tenido tasas de crecimiento de más del 10 por ciento durante los últimos tres años. Los productos que se comercializan de forma sostenible también están creciendo más de cinco veces más rápido que los productos tradicionales. Y las empresas pueden encontrar que la sostenibilidad ayuda a atraer talento, ya que el 80 por ciento de la Generación Z afirma que quiere trabajar para un empleador que tenga una sólida responsabilidad corporativa y social.

A medida que el sector industrial traza su rumbo hacia la próxima década, debe considerar cómo podría beneficiarse de las actividades discutidas en este artículo, teniendo en cuenta los beneficios potenciales de cada estrategia, así como su relevancia y adecuación. Emprender las diez acciones estratégicas al mismo tiempo sería excesivo, por eso los CEOs y sus empresas deben adoptar un enfoque secuenciado. Aquellas empresas que actúen ahora podrán transformar sus negocios y diferenciarse con éxito de la competencia.