La banque de détail se digitalise. Alors que les clients ont largement adopté les canaux digitaux pour gérer leurs opérations bancaires au quotidien, les ventes digitales1, c’est-à-dire les ventes avec souscription réalisée 100% via des canaux digitaux (ouvertures de comptes courants, investissements, cartes de crédit, crédits à la consommation, produits d’épargne et d’assurance, crédits immobiliers…) offrent désormais des opportunités de croissance majeures pour les banques traditionnelles.

En proposant un modèle de souscription digital attractif pour les clients français, les banques de détail traditionnelles se mettraient en capacité de générer des revenus additionnels et des gains de productivité, mais aussi de concurrencer les néo-banques sur leur terrain. Pour cela, elles doivent réinventer leurs approches marketing, en les rendant plus immédiates, plus contextualisées, plus personnalisées et industrialisables.

Les ventes digitales mondiales accélèrent, portées notamment par le mobile, creusant l’écart entre les acteurs leaders du digital et les acteurs traditionnels

Entre 2016 et 2019, la part moyenne des clients actifs via les canaux traditionnels des grandes banques a reculé à l’échelle mondiale. En France, le canal agence n’est désormais plus utilisé que par 19 %2 des clients, un chiffre en recul de 18 points entre 2012 et 2018.

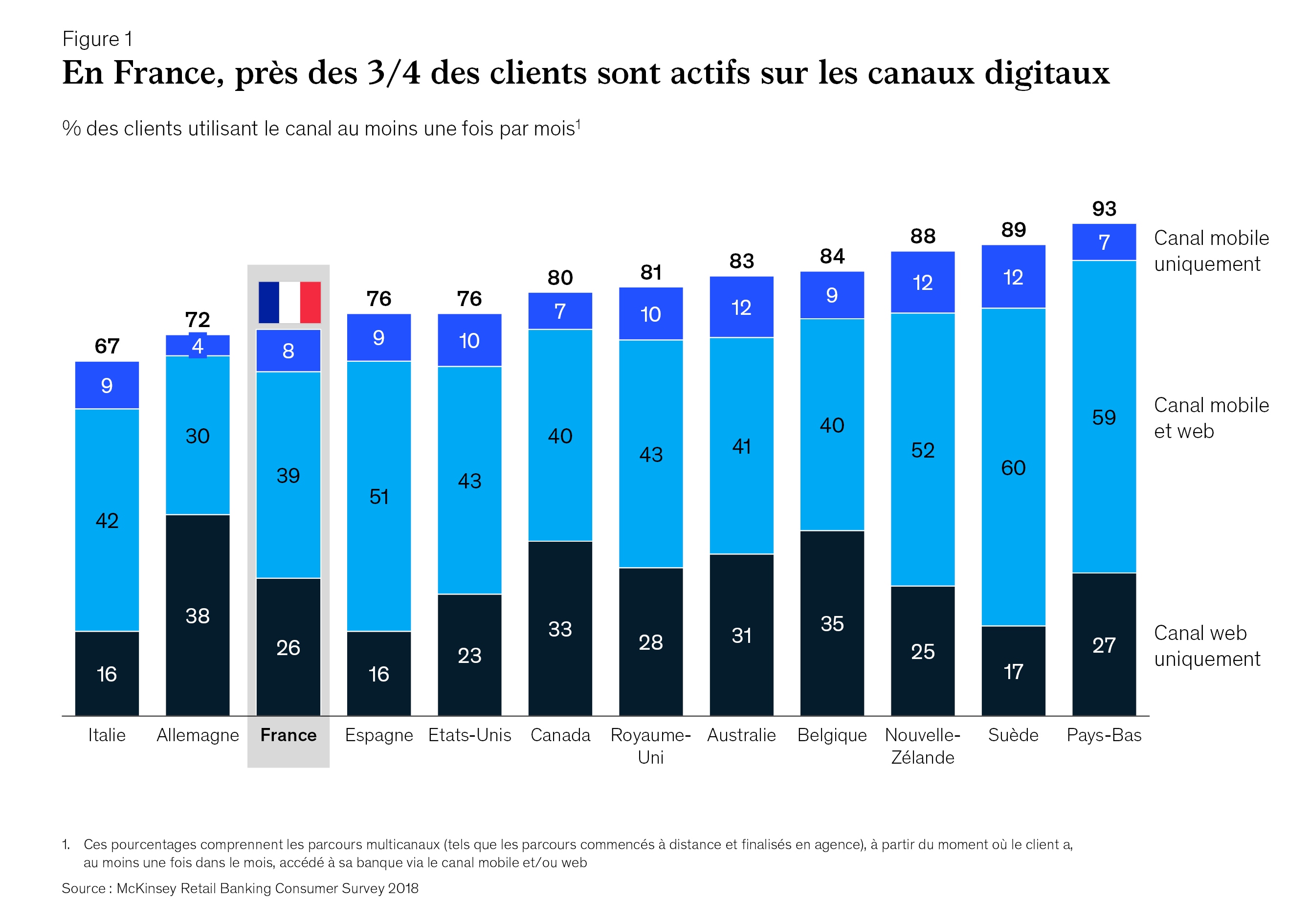

En miroir, la part des clients actifs via les canaux en ligne a quant à elle augmenté entre 2016 et 20193. En France, près de trois quarts des clients4 étaient actifs en ligne en 2018, et 40 % d’entre eux utilisaient à la fois des canaux mobiles et Web au moins une fois par mois (figure 1). Ces chiffres sont comparables à ceux des États-Unis, mais encore en dessous de ceux des pays d’Europe du Nord (80 à 90 % de clients actifs sur le digital, avec environ 60 % d’entre eux utilisant des canaux mobiles et Web au moins une fois par mois).

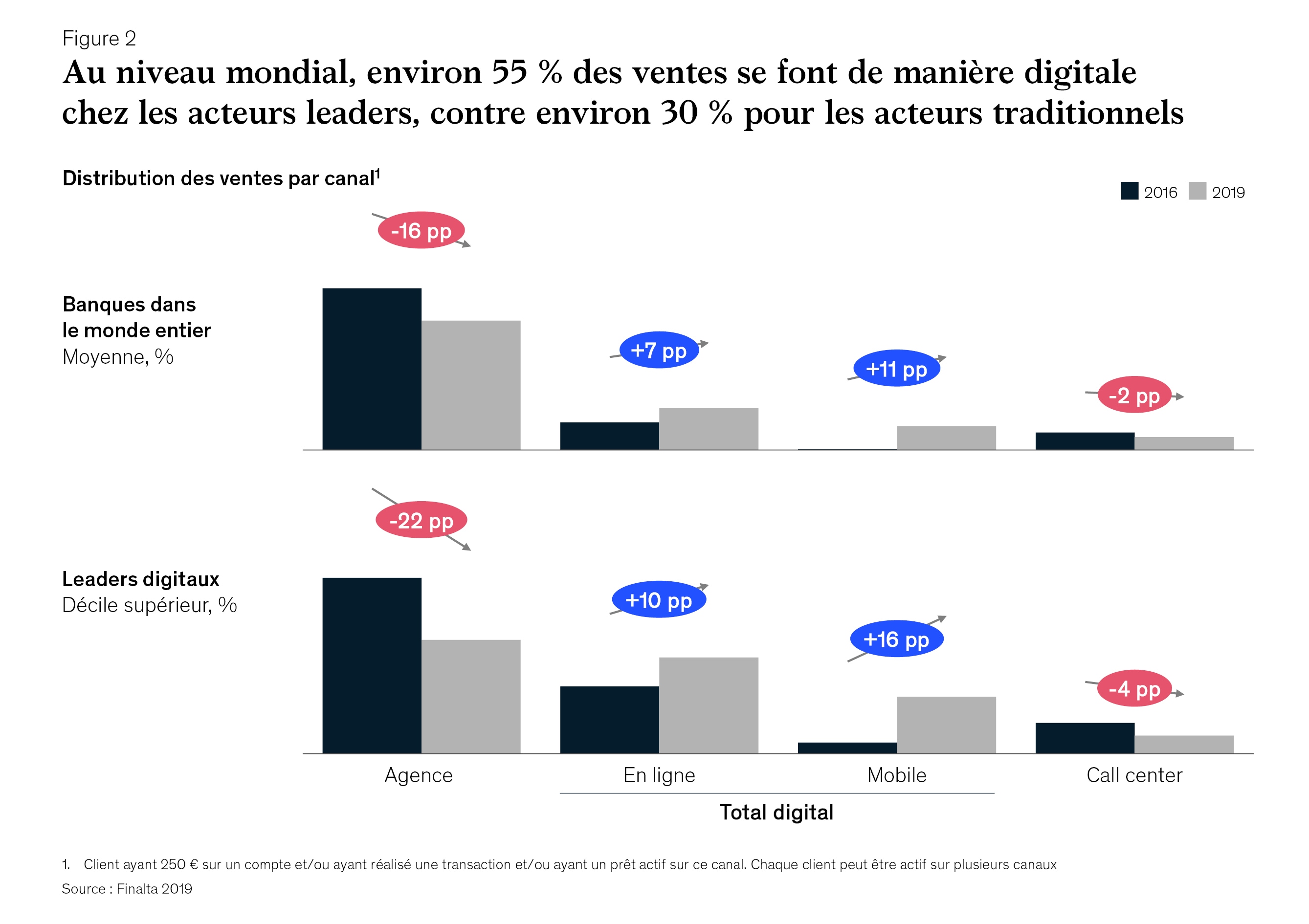

Autre tendance, le mobile, avec un écart qui se creuse à l’échelle internationale entre les acteurs traditionnels, qui comptent 33 % de clients actifs, et les leaders du digital, qui en comptent 51 %, soit une croissance de 16 points entre 2016 et 20195.

Ce plus grand recours au digital est aussi visible sur les ventes. La part mondiale des ventes digitales a en effet doublé chez les acteurs traditionnels entre 2016 et 2019, passant de 14 à 31 % des ventes totales. En Europe, la part des ventes réalisées via des canaux digitaux dans les ventes totales a fortement progressé entre 2017 et 2020. Elle atteint 22 %, un chiffre qui monte jusqu’à près de 55 % chez les acteurs leaders en matière de digital, soit une hausse de 26 points en 3 ans6 (figure 2).

Les évolutions des attentes, des habitudes et des comportements vis-à-vis des services financiers, notamment depuis les mesures sanitaires imposées par la crise, renforcent ces tendances. Ainsi, au cours du dernier semestre, 75 % des Français ont interagi de manière exclusivement digitale avec leur banque7.

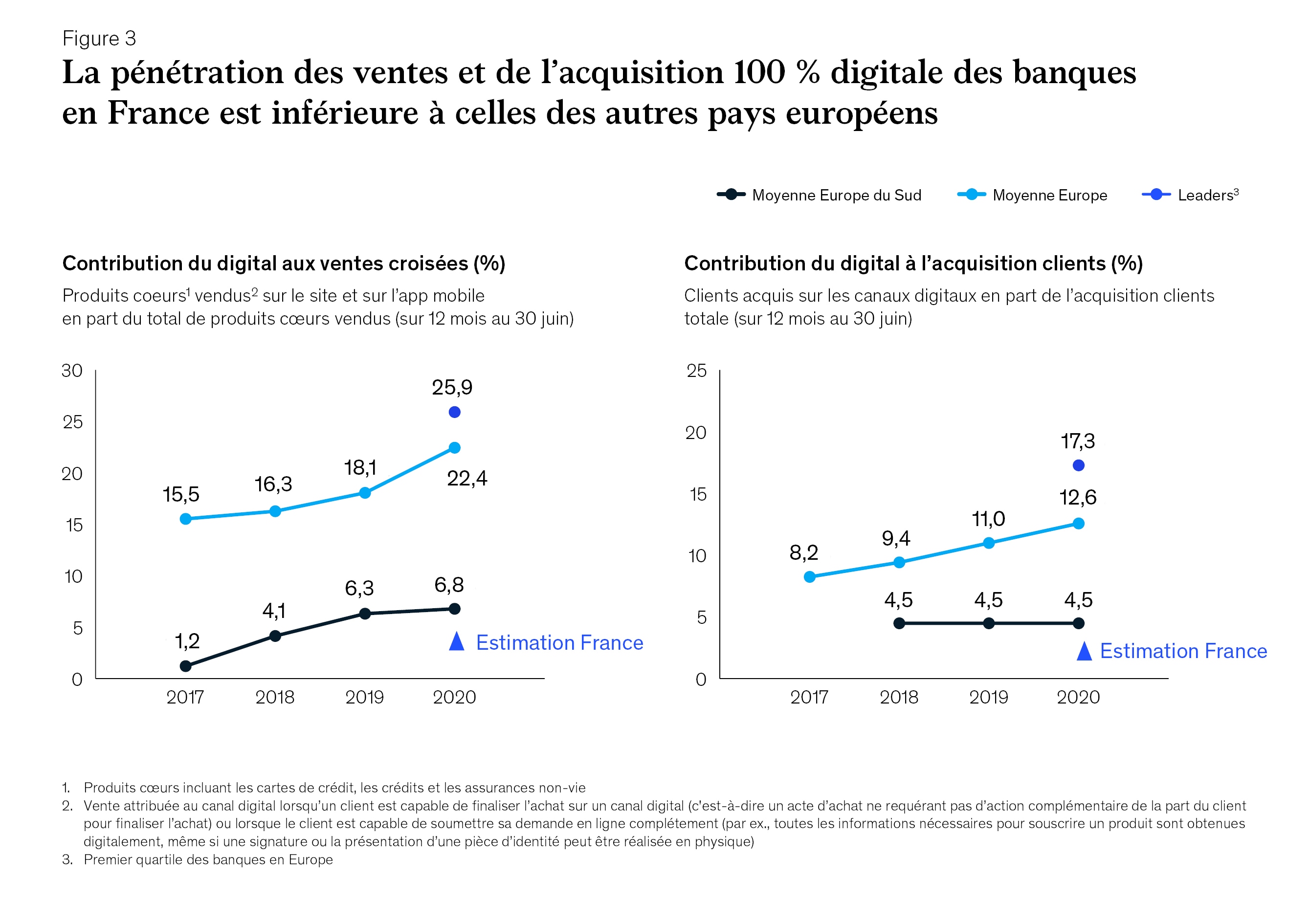

Pourtant, si les comportements des clients français sont comparables à ceux du reste de l’Europe en matière d’utilisation des canaux digitaux tous secteurs confondus8, et que les ventes digitales progressent dans tous les pays, la pénétration des ventes digitales bancaires en France reste en moyenne 3 fois inférieure à la pénétration en Europe du Sud et près de 4 fois inférieure aux leaders digitaux européens (figure 3). La contribution du digital à l’acquisition clients en France reste en moyenne 2 à 4 fois inférieure à celle des banques d’Europe du Sud et des champions digitaux européens9.

La sous-pénétration des ventes digitales dans la banque en France par rapport aux autres pays européens s’explique principalement par une différence dans l’offre bancaire digitale et les parcours associés

L’appétit des Français pour les banques directes a cru ces dernières années, avec une pénétration locale des banques en ligne qui a dépassé les 15 % en part des comptes courants en 202010. Ainsi, si le nombre de comptes courants est resté globalement stable en France entre 2015 et 2020, à hauteur de 68 millions de comptes, le nombre de clients des banque directes a été multiplié par plus de 3, dépassant les 10 millions en 2020. Aussi, quand une offre bancaire digitale leur est proposée, les Français semblent y être sensibles.

Néanmoins, si la volonté des Français d’acquérir des produits bancaires via le digital reste forte, un écart de plus de 30 points persiste dans l’hexagone entre la volonté de s’équiper en ligne et les comportements réels des clients11. Une différence qui pourrait s’expliquer, entre autres, par une moindre variété de produits disponibles à la souscription sur les canaux digitaux, par la qualité des parcours digitaux, ou encore par un manque de proactivité commerciale de la part des banques sur ces canaux.

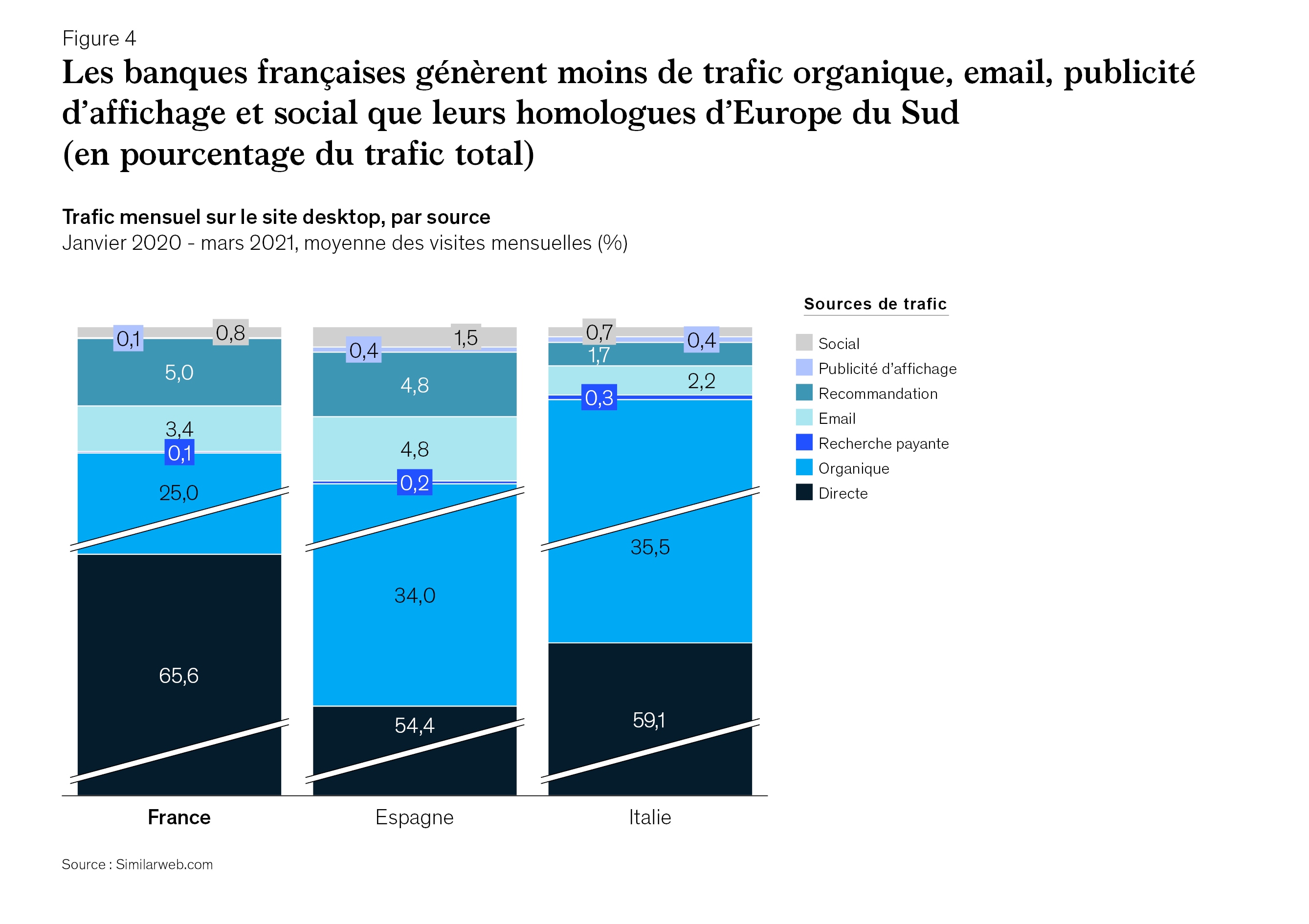

Nous avons analysé les sources de trafic digital d’un panel de banques françaises, espagnoles et italiennes. Les banques hexagonales observées présentent la spécificité de générer 70 % de leur trafic digital de manière directe, c’est-à-dire que l’accès au site Internet de la banque se fait essentiellement en tapant directement l’URL (adresse) du site souhaité dans le moteur de recherche (figure 4). A titre de comparaison, les banques du Sud de l’Europe que nous avons analysées génèrent plus de 50 % de leur trafic digital via des campagnes de marketing digital (email, push app, publicité d’affichage et social)12.

Les parcours digitaux restent aussi moins développés chez les acteurs bancaires traditionnels français que dans d’autres pays européens. En ce qui concerne le parcours Web, même si ce canal a évolué en France, le pourcentage de banques avec une capacité de vente en ligne reste inférieur à celui des banques européennes, sauf en ce qui concerne l’ouverture de comptes courants, avec des disparités selon les produits : -36 points pour les cartes de crédit, -20 points pour les prêts personnels, -17 points pour les comptes épargne et les assurances IARD, -15 points pour les prêts immobiliers13. Cet écart est encore plus significatif lorsque l’on compare la capacité des banques françaises versus européennes à vendre des produits via une application mobile : -46 points pour les cartes de crédit, -41 points pour les comptes courants, -33 points pour les prêts personnels, -29 points pour les comptes épargne, -8 points pour les prêts immobiliers et -5 points pour les assurances IARD.

La part estimée des produits cœurs (incluant les cartes de crédit, les crédits et les assurances non-vie) vendus sur le site et sur l’application mobile des banques dans le total des produits cœurs vendus est également largement plus faible en France par rapport aux autres pays européens (6,8 % en 2020 en Europe du Sud, 22 % en Europe et près de 26 % chez les leaders du digital – figure 3).

Le développement du digital est un levier pour générer des revenus additionnels pour les banques traditionnelles (y compris sur les canaux non digitaux)

Les banques ayant atteint une part significative de ventes digitales, supérieure à 30 % des ventes totales, ont observé un effet net positif sur le montant total de leurs ventes. Ainsi, la part des revenus digitaux des leaders européens en la matière est de 26 % en 2020, tandis que leur contribution à la conquête de nouveaux clients est de 17 %14.

Par ailleurs, l’effet de cannibalisation des ventes en ligne sur les ventes physiques et téléphoniques reste extrêmement limité15. Cela s’explique par le fait que le digital est un canal s’adressant à des clients pour lesquels les approches marketing traditionnelles ne fonctionnent pas ou peu. Au-delà de cet effet de cannibalisation limité, on peut également observer que les recherches d’informations online conduisent souvent à des achats offline ("effet ROPO" positif). Un exemple récent vient illustrer ce phénomène16.

Un acteur bancaire français traditionnel, dont les taux de pénétration initiaux de ses ventes s’établissaient à environ 10 %, a réussi à atteindre une part de ventes digitales de plus de 30 %, soit une multiplication par 7, tout en observant un effet ROPO de plus de 70 % sur les ventes téléphoniques et aucune cannibalisation de ses ventes physiques.

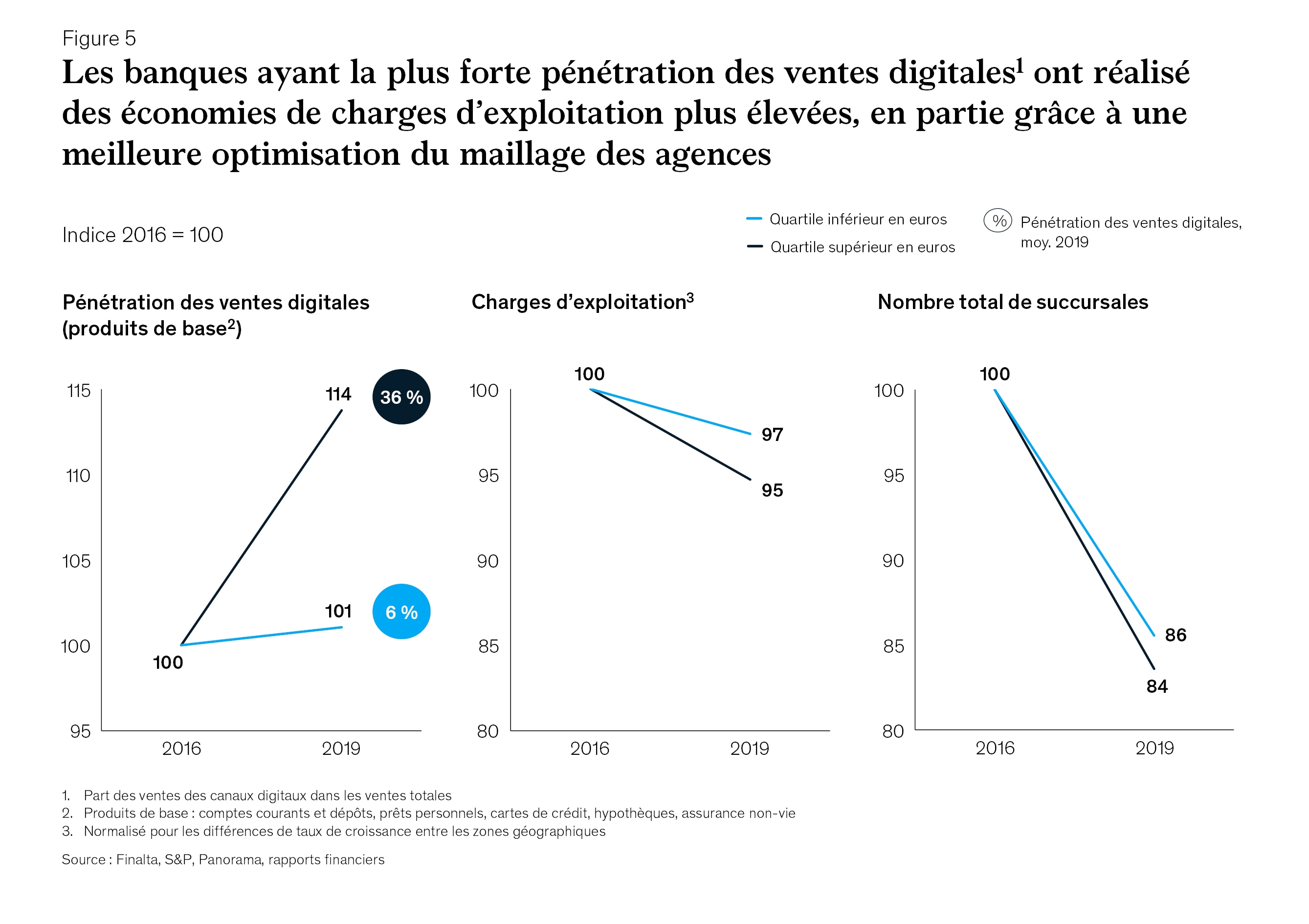

Au-delà d’une augmentation des revenus générés grâce à des ventes additionnelles, les banques ayant de fortes pénétrations en matière de ventes digitales ont pu réduire leurs charges d’exploitation de 5 points entre 2016 et 2019, contre une réduction de 3 points pour les autres17 (figure 5). Cette différence s’explique, en partie, par une meilleure optimisation du maillage des agences, en dépit des investissement requis pour digitaliser les parcours clients et améliorer le marketing digital.

L’effet combiné de l’accélération des revenus et de la réduction des charges d’exploitation a permis aux banques leaders en ventes digitales d’améliorer leurs coefficients d’exploitation d’environ 5 % entre 2016 et 2019, tandis que les banques avec la plus faible pénétration ont, quant à elles, plutôt observé une stabilisation de leurs coefficients d’exploitation.

Parvenir à une croissance significative des ventes digitales nécessite de transformer en profondeur les actions marketing et les modes de travail

Les approches marketing ont évolué significativement ces dernières années, impactant tous les secteurs, y compris le secteur bancaire. Les professionnels du marketing sont ainsi amenés à communiquer sur des canaux de plus en plus divers, avec des messages contextualisés et personnalisés, nécessitant un panel de compétences et d’outils plus large qu’auparavant.

Les nouvelles technologies permettent une personnalisation à grande échelle pour des clients potentiels et existants, ainsi que davantage d’automatisation et une approche marketing centrée sur le client.

Ainsi, près de la moitié des dépenses marketing sont aujourd’hui digitales, avec de nombreuses nouvelles techniques à maîtriser et un nouveau parcours de décision des consommateurs fondé sur le digital18. Autre accélération : au cours des cinq dernières années, le nombre d’acteurs en marketing digital a augmenté de 1 400 %, ce qui complexifie le paysage pour les banques, qui doivent désormais composer avec un écosystème intégré de partenaires pour répondre à leurs enjeux. Sur ce sujet, les leaders du digital ont, quant à eux, fait le pari d’investir sur l’internalisation des compétences, pour construire et maîtriser l’avantage concurrentiel.

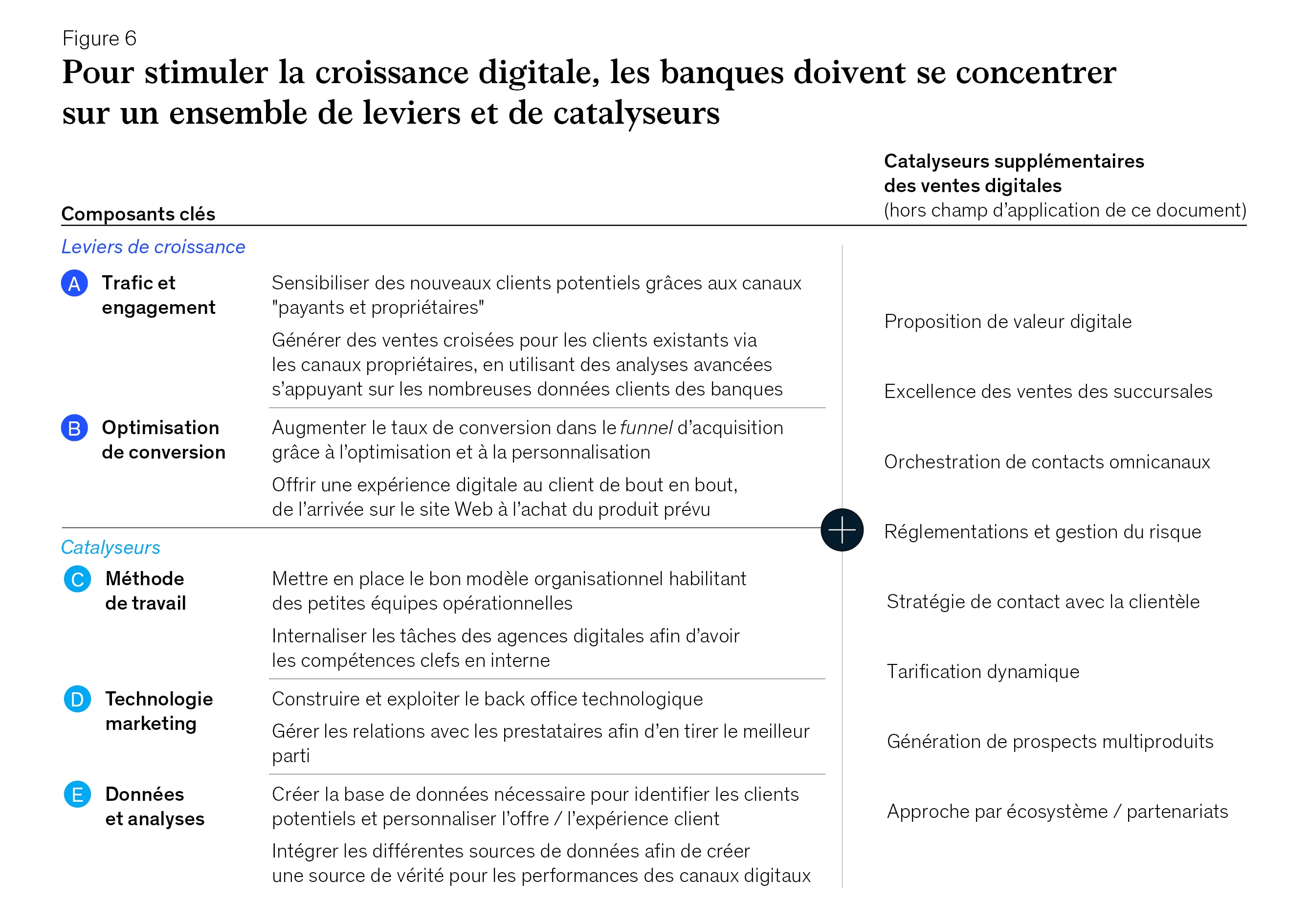

Pour favoriser la croissance des ventes digitales, les professionnels du marketing vont devoir développer des leviers de croissance de leurs clients, soutenus par plusieurs catalyseurs (figure 6).

Les deux leviers de croissance prioritaires que nous avons identifiés sont, d’une part, l’amélioration de la quantité et de la qualité du trafic ainsi que de l’engagement et, d’autre part, l’accélération de la conversion au cours du parcours clients.

1. L’amélioration de la quantité et de la qualité du trafic

Le premier enjeu des banques pour dynamiser les ventes en ligne est d’attirer les prospects sur les canaux digitaux. Pour cela, elles doivent travailler davantage sur la segmentation et la personnalisation de leurs communications, afin de mieux cibler les besoins clients et d’optimiser la qualité du trafic, par exemple en ajustant les messages et canaux en fonction des profils.

Le second enjeu pour les banques est l’amélioration de leur référencement des produits cœurs sur les moteurs de recherche afin d’acquérir plus de trafic et d’augmenter le nombre de nouveaux clients (par exemple, via un référencement payant ou l’identification de nouveaux mots clés). Enfin, en s’appuyant sur des outils de simulation, elles peuvent améliorer l’expérience du client, utiliser différents parcours clients comme porte d’entrée dans l’écosystème de la banque et in fine faciliter la conversion.

2. L’accélération de la conversion au cours du parcours clients

Un autre enjeu, une fois la quantité et la qualité du trafic optimisées sur les canaux digitaux, est de transformer ces visites en actes d’achat. Pour cela, les banques doivent revoir leurs parcours clients de bout en bout afin de procéder à des ajustements et améliorations tactiques sur les moments le plus critiques de ces parcours, de façon à augmenter les taux de conversion (par exemple, raccourcir les parcours clients, faciliter la navigation, optimiser les chargements, permettre la personnalisation en direct des devis…). Et même au-delà, elles ont un réel intérêt à mettre en place un suivi client d’excellence, en veillant à ce que les clients potentiels qui ont commencé le parcours soient suivis et rappelés rapidement pour maximiser les chances de conversion (par exemple, rappeler le jour-même les clients qui ont demandé une simulation de prêt, envoyer un récapitulatif par email, envoyer des rappels personnalisés, personnaliser l’écran d’accueil, …).

Ces deux leviers permettent d’attirer des prospects, de générer des ventes croisées auprès des clients existants, et d’augmenter le taux de conversion des clients entrés dans le "funnel" de ventes. En France, ces leviers de croissance peuvent être optimisés, la part de clients convertis sur les canaux digitaux dans l’acquisition clients totale est estimée à 4,5 %, là où elle représente 12,6 % en Europe et 17,3 % chez les leaders du digital.

Pour actionner ces leviers de croissance digitale, nous identifions trois catalyseurs principaux : l’adoption d’un modèle opérationnel reposant sur une équipe multidisciplinaire agile, le développement d’un socle technologique pleinement exploité grâce à une gestion rapprochée des prestataires, et enfin une utilisation de la donnée optimisée, afin de personnaliser l’offre ainsi que l’expérience client.

D’autres facilitateurs peuvent également accélérer l’adoption des ventes digitales dans la banque : une proposition de valeur digitale différenciée, une orchestration des contacts omnicanaux, une stratégie de tarification dynamique, une utilisation de la donnée pour la gestion de l’appétence multiproduit, une analyse de la réglementation et de l’approche du risque, une excellence opérationnelle en agence ou encore des approches d’écosystème ou de partenariats de distribution.

La nécessaire accélération des ventes digitales des banques traditionnelles françaises, généralement synonyme de revenus additionnels et d’amélioration de la productivité, ne pourra se faire que par le biais de parcours digitaux et de campagnes marketing adaptés et réinventés, en misant sur la personnalisation et l’optimisation des parcours, sur l’adoption d’un modèle opérationnel agile et sur un socle technologique pleinement exploité.