يشهد سلوك الشراء لدى المستهلكين في الشرق الأوسط تغيّرًا ملحوظًا؛ إذ يبدون أقل تفاؤلاً بشأن توقعات أوضاعهم المالية، الأمر الذي يجعلهم يقللون من إنفاقهم.

كما أن ولاءهم للعلامات التجارية آخذ في التراجع، في حين تتزايد مستويات متطلباتهم؛ حيث يتوقعون المزيد من الراحة والمزيد من الخيارات الصحية والمنتجات المحلية.

تُعد هذه التحولات في توقعات المستهلكين وسلوكهم- التي كانت واضحة في نتائج أحدث استبياناتنا لثقة المستهلك في الشرق الأوسط (المزيد من التفاصيل أدناه)- من بين العديد من التحديات التي تواجهها متاجر التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة في المنطقة. وكان من بين هذه التحديات أيضًا التزايد الكبير في أعداد المنافسين، إذ تتنافس متاجر التجزئة مع شركات تجارة إلكترونية سريعة النمو، في حين تخسر الشركات الكبيرة المُصنّعة للسلع الاستهلاكية المعبأة جزءًا من حصتها السوقية لصالح علامات تجارية أصغر حجمًا. وعلاوة على ذلك، فقد أصبحت التغيّرات الهيكلية، مثل التقلبات في أسعار النفط والتطورات الجيوسياسية، تفرض على الشركات تحمّل تكاليف أعلى ومخاطر أكبر من السابق.

وأدت كل هذه الاتجاهات إلى تشكيل موجة شاملة من التغييرات لشركات تجارة التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة. ويمثل هذا المشهد توجهًا جديدًا للشرق الأوسط، كما وصفناه في مقالة في نوفمبر 2017، وهذا التوجه آخذ في ”التزايد“؛ إذ لا توجد أي علامات تدل على احتمالية انحسار هذه الاتجاهات. لذا، ما الذي تحتاجه شركات تجارة التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة لتحقيق النجاح في هذا المناخ التجاري؟ إننا نرى أن المطلوب الآن هو تطوير عروض قيمة مضافة جديدة للمستهلك، إلى جانب العمل الدؤوب على تعزيز الإنتاجية من خلال تمويل الاستثمارات الجديدة. ولن تكون هذه المهام ممكنة بدون وجود قدرات قوية في المجال الرقمي والتحليلات وعمليات الاندماج والاستحواذ.

المستهلكون في الشرق الأوسط اليوم

في كل سنة من السنوات الثلاث الماضية، أجرينا استبيانًا على الإنترنت شمل أكثر من 2,000 مستهلك في اثنين من أكبر اقتصادات المنطقة، وهما المملكة العربية السعودية والإمارات العربية المتحدة. 1 وقد سألنا المشاركين عن التغيّرات في مدى ثقتهم في الأحوال المالية وسلوك الشراء لديهم. وقد كشف أحدث استبيان أجريناه في سبتمبر 2018 عن ظهور التحولات التالية في سلوك المستهلك:

مستوى التأثر بالأسعار والاهتمام بها يشهد نموًا مطردًا: أصبح المستهلكون في الشرق الأوسط أكثر حرصًا في الإنفاق عما كانوا عليه في السنوات السابقة. كما أصبحوا أيضًا أكثر قلقًا؛ إذ يراود القلق من فقدان الوظيفة الآن 80% من المشاركين في الاستبيان في الإمارات العربية المتحدة (بعد أن كانت النسبة 75% قبل ثلاث سنوات)، و72% في المملكة العربية السعودية (بعد أن كانت النسبة 62% قبل ثلاث سنوات). وفي كلتا الدولتين، أشار أكثر من 40% من المشاركين في الاستبيان إلى أنهم يخفضون إنفاقهم ويهتمون أكثر بمستويات الأسعار.

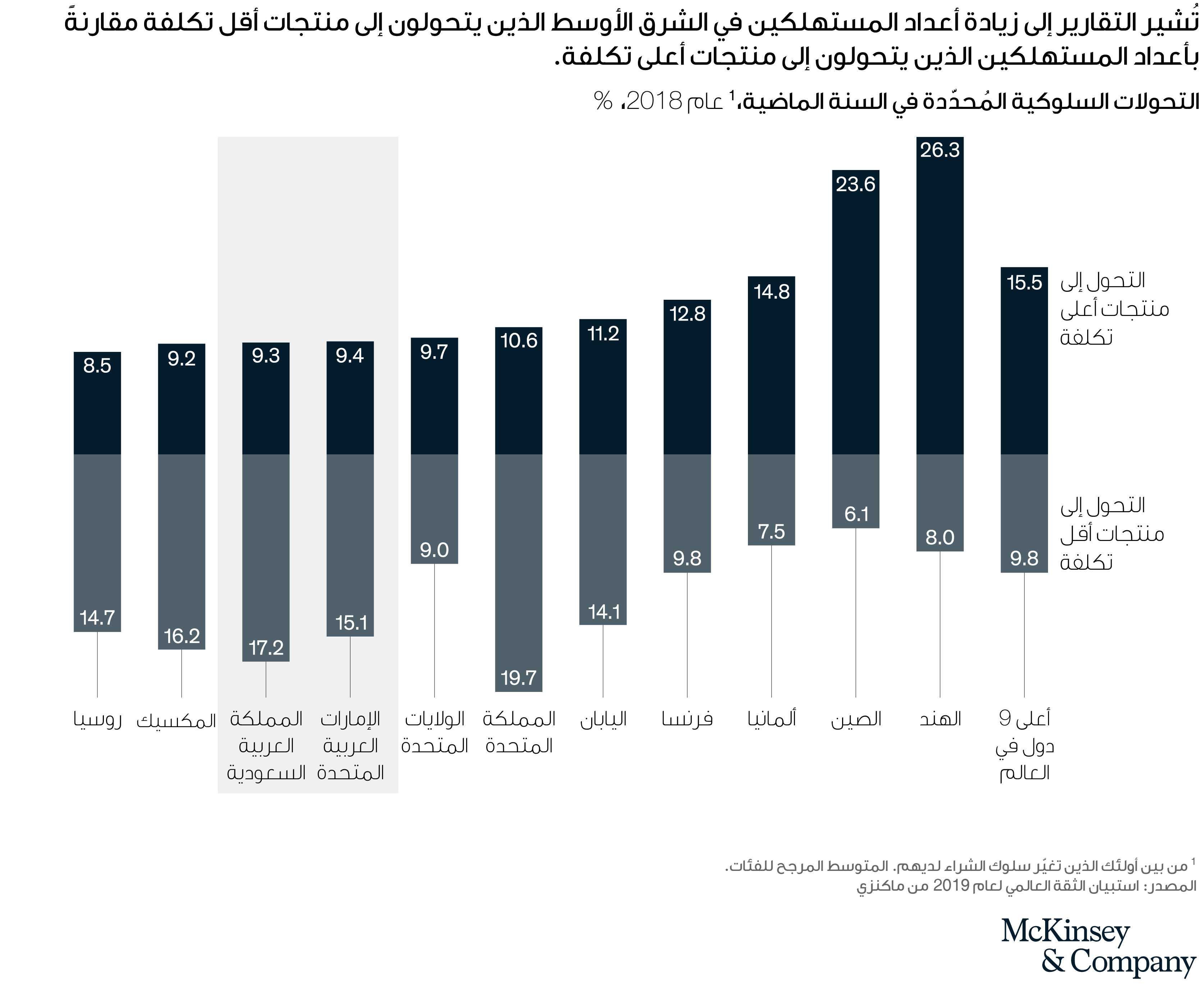

تراجع الولاء للعلامة التجارية: أصبح المستهلكون في الشرق الأوسط اليوم يميلون إلى أن يكونوا أقل ولاءً للعلامات التجارية، وأصبح الكثير منهم يتحوّلون من العلامات التجارية المفضلة لديهم إلى خيارات أقل تكلفة. وفي كلٍ من المملكة العربية السعودية والإمارات العربية المتحدة، أشار 15% على الأقل من المستهلكين (الشكل 1) إلى تحولهم إلى منتجات أقل تكلفة، في حين كانت معدلات تحول المستهلكين إلى منتجات أقل تكلفة نحو 10% فقط قبل ثلاث سنوات. ومن بين المستهلكين الذين تحولوا إلى منتجات أقل تكلفة، اختارت غالبيتهم شراء سلع من علامات تجارية ذات أسعار أقل. كما أن أكثر من نصف هؤلاء المستهلكين لا يعتزمون التحول مرة أخرى إلى المنتجات الأعلى تكلفة، حتى لو تحسّنت أوضاعهم المالية.

الإقبال الكبير على التجارة الإلكترونية: رغم انخفاض مستويات إنفاقهم، يتوقع المستهلكون في المنطقة المزيد من متاجر التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة. على سبيل المثال، يتوقع المستهلكون أن يتمكنوا من شراء المنتجات بسرعة وسهولة. وتُعدّ السرعة والراحة هي الأسباب الرئيسية التي زادت من رواج التجارة الإلكترونية في أوساط المستهلكين في الشرق الأوسط. ففي الإمارات العربية المتحدة، على سبيل المثال، قدّر المشاركون في الاستبيان زيادة إنفاقهم على الشراء عبر الإنترنت بنسبة 31% خلال العام الماضي، وأشار 62% من المشاركين في الاستبيان إلى سهولة الشراء باعتبارها أهم عامل في تحولهم إلى الشراء عبر الإنترنت.

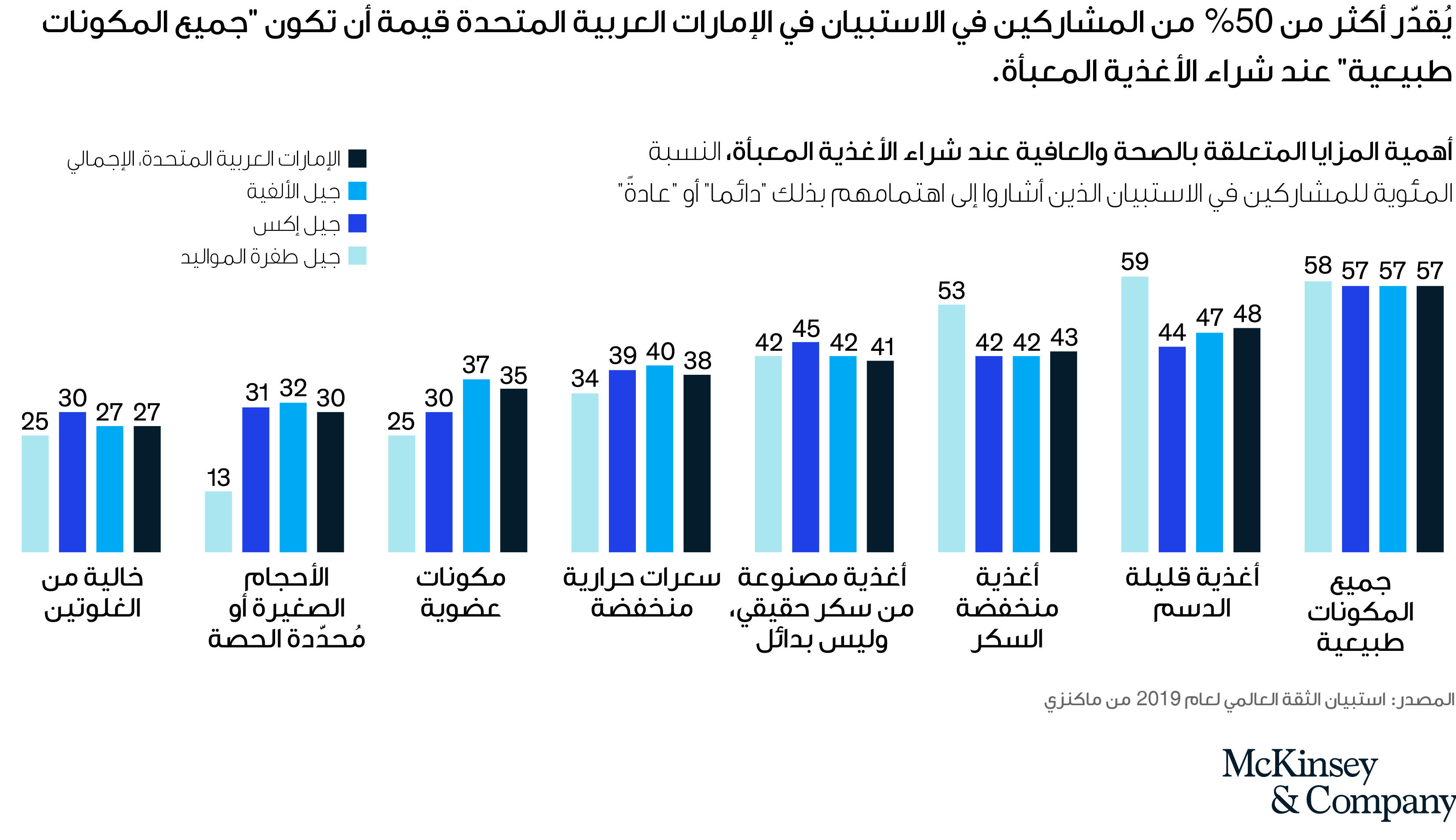

زيادة الاهتمام بالصحة والعافية: يُعد مجال توفير المنتجات ذات الفوائد المتعلقة بالصحة والعافية من المجالات الأخرى التي يرتفع فيها سقف توقعات المستهلكين. ففي الإمارات العربية المتحدة، على سبيل المثال، أشار أكثر من 50% من المستهلكين في كل الفئات العمرية (جيل طفرة المواليد، وجيل إكس وجيل الألفية) مقابل 33% فقط من المستهلكين الأمريكيين، إلى اهتمامهم سواءً ”دائمًا“ أو ”عادةً“ بأن تكون ”جميع المكونات طبيعية“ عند شراء الأغذية المعبأة. كما أشار أكثر من 40% من المشاركين في الاستبيان في الإمارات العربية المتحدة إلى اهتمامهم كذلك بأن تكون الأغذية ”منخفضة السكر“ أو ”قليلة الدسم“ أو ”مصنوعة من سكر حقيقي، وليس بدائل“ (الشكل 2).

تزايد الطلب على السلع المحلية: هناك اتجاه ناشئ آخر، وخاصةً بين الأجيال الشابة، وهو يتمثّل في دعم الشركات المحلية عن طريق التركيز على شراء المنتجات المحلية. وقد كشف استبيان أجرته ماكنزي مؤخرًا عن زيادة احتمالية عدم الثقة في ”شركات المواد الغذائية الكبيرة“ في أوساط جيل الألفية بمقدار أربع مرات تقريبًا مقارنةً بغيرهم. لذا يجب على متاجر التجزئة الحديثة ألا تقتصر على توفير المنتجات فحسب، وأن تعمل أيضًا كمنصة أعمال للعلامات التجارية المحلية لتحقيق ما تريده من الانتشار والنمو. وفي دول مجلس التعاون الخليجي، يتضح هذا الاتجاه في النمو السريع للعديد من العلامات التجارية المحلية في مجالات الملابس ومستحضرات التجميل والمواد الغذائية.

وقد استجاب عدد قليل من الشركات القائمة استجابةً كافيةً لهذه التحولات. ونتيجةً لذلك، شهدت معظم متاجر التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة في المنطقة توقفًا أو حتى انخفاضًا في نمو الإيرادات. ومثال على ذلك في العام الماضي، انخفضت مبيعات متاجر التجزئة الفاخرة بنسبة 3% في المتوسط، في حين انخفضت مبيعات متاجر البقالة الكبيرة بنسبة 3-8%.

زيادة أعداد المنافسين وارتفاع التكاليف

رغم كل ذلك، لم تُثبط بيئة الأعمال المعقدة هذه الوافدين الجدد إلى عالم الأعمال، فقد دخلت الشركات الناشئة ميدان المنافسة بكل قوة، كما استطاعت تحقيق نمو سريع كذلك؛ إذ استطاعت شركات التجارة الإلكترونية، ومنها ”سوق“ التابعة الآن لأمازون، وأووك، وجولي شيك، ونون، وشركتي نمشي ووادي التابعتين لشركة ”روكيت إنترنت“، جذب المستهلكين في الشرق الأوسط بعيدًا عن المتاجر التقليدية. ويصل معدل الانتشار الإلكتروني اليوم إلى 2.5% فقط في منطقة الشرق الأوسط، ولكنه من المتوقع أن يتضاعف بحلول عام 2022. ومن المتوقع أن تنمو مبيعات تجارة التجزئة الإلكترونية بنسبة 20% أو أكثر سنويًا بين عامي 2017 و2022، متجاوزةً بذلك معدل النمو السنوي المُركّب المُقدّر بـ 3-5% لمبيعات المتاجر التقليدية. وبعد كل ذلك، ما زال عدد المنافسين في تجارة التجزئة في تزايد مستمر، وذلك رغم تقلص مجمع الربح في هذا القطاع.

هل ترغب في معرفة المزيد عن قطاع تجارة التجزئة؟

في الوقت نفسه، ما زالت تكاليف ممارسة الأعمال التجارية تزداد تدريجيًا. ففي عام 2018، على سبيل المثال، تأثرت الشركات في الشرق الأوسط بفرض ضرائب القيمة المضافة الجديدة، وخفض دعم خدمات المرافق العامة، وارتفاع رسوم استخراج تأشيرات المغتربين.

ونتوقع أن تظل هذه الاتجاهات سارية، ما يعني أنه لن يمكن للشركات الاستمرار ما لم تعمل على إعادة التركيز الاستراتيجي لديها، وبسرعة. أما تلك الشركات التي تنتظر وتكتفي بترقب الأحداث، فسوف تتخلف عن الركب كثيرًا ويسبقها المنافسون الأكثر مرونةً وسرعةً.

أسس الاستراتيجية الناجحة

في ظل هذه الأوضاع، ستضطر متاجر التجزئة وشركات السلع الاستهلاكية إلى تبنّي استراتيجية جديدة تتألف من مكونين أساسيين هما: تقديم عروض قيمة مُضافة جديدة ومميزة للمستهلكين، والعمل بلا هوادة على تعزيز الإنتاجية. ومن ثم يجب تفعيل هذين المكونين وتعزيزهما عن طريق بناء قدرات جديدة في المجال الرقمي والتحليلات وعمليات الاندماج والاستحواذ.

عروض القيمة المُضافة المميزة

في إطار تغيّر توقعات المستهلكين وتفضيلاتهم في الشرق الأوسط، لم يعد كافٍ بالنسبة للشركات توفير تشكيلة واسعة من المنتجات على أرفف المتاجر على أمل أن هذا النهج القائم على توفير الخيارات المتنوعة سيؤدي في النهاية إلى جذب جميع المستهلكين. بل يجب على متاجر التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة الابتعاد عن نهج التجزئة الكلية التقليدي، وتخصيص جميع عناصر استراتيجية التسويق لديها وتوجيهها نحو شرائح صغيرة مُحدّدة بوضوح، ثم توجيهها في النهاية نحو شرائح أصغر مكوّنة من أفراد.

كذلك، يجب على الشركات زيادة تخصيص استراتيجيات تصنيف المنتجات المتنوعة لديها، والتسويق لعلامتها التجارية، والتسعير، والترويج، وذلك من أجل تلبية الاحتياجات المُحدّدة للمستهلك الذي أصبح أكثر اهتمامًا بالأسعار وأكثر تطلبًا كذلك. ويمكن لتلك الشركات، على سبيل المثال، تقديم منتجات صحية وسلع محلية، ولكن بأقل أسعار ممكنة. كما يمكنها اختيار التنافس في سوق المنتجات الأرخص سعرًا من خلال إطلاق ”علامات تجارية خاصة بأسعار منافسة“ أو عن طريق تقديم أحجام عبوات جديدة بأسعار معقولة. بالإضافة إلى ذلك، يجب على الشركات الحرص على توفير تجربة تسوّق شاملة مريحة للمستهلك، ويعني هذا أنه يجب على متاجر التجزئة دراسة إمكانية تكثيف وجودهم داخل قطاع التجارة الإلكترونية، في حين أنه يجب على الشركات المُصنّعة للسلع الاستهلاكية المعبأة تحسين الاستراتيجية التنفيذية لمسار الوصول إلى السوق وعقد شراكات قوية مع شركاء توزيع موثوقين، سواءً في الأسواق التقليدية أو على الإنترنت.

تُمثّل معرفة آراء المستهلكين بتعمّق أمرًا ضروريًا في الوضع الطبيعي الجديد؛ إذ إن فكرة التخصيص تحديدًا من شأنها أن تؤدي إلى فوائد هائلة. وفي استبيان أجرته شركة ماكنزي مؤخرًا، عبّر ما يقرب من 80% من المستهلكين عن رغبتهم في تلقي عروض مخصّصة لهم. ورغم أن التخصيص قد أصبح من أهم الأولويات الاستراتيجية لدى معظم متاجر التجزئة، إلا أن القليل من هذه المتاجر ترى أنها تنفذ التخصيص بطريقة صحيحة.

وقد استخدمت متاجر التجزئة الرائدة في مختلف أنحاء العالم التحليلات المتقدّمة وآليات التعلم الآلي لتقديم توصيات مخصّصة حول المنتجات على مواقعها الإلكترونية، مما أدى في النهاية إلى تحقيق عوائد كبيرة على الاستثمار. وعلى سبيل المثال، يقدم موقع سيفورا المتخصّص في منتجات التجميل التوصيات لزوار الموقع بناءً على عدة استراتيجيات مختلفة (مثل عرض ”عناصر مماثلة“ أو ”عناصر كثيرًا ما تُشترى معًا“)، مع تطبيق الاستراتيجية الأكثر فعاليةً في كل سوق. وقد حقّقت شركة سيفورا أكثر من 6.50 دولار أمريكي من الإيرادات مقابل كل دولار أنفقته على التخصيص.

العمل الدؤوب على تعزيز الإنتاجية

إن تطوير عروض قيمة مُضافة جذابة سيتطلب الاستثمار في هذا الجانب. ومع ذلك، يتطلع المستهلكون في الشرق الأوسط باستمرار إلى الادخار، ومن ثم لن تستطيع الشركات توفير التمويل اللازم من خلال زيادة الأسعار. وسوف تحتاج الشركات إلى إيجاد طرق للحفاظ على انخفاض الأسعار واستخراج القيمة الكافية من أعمالها الحالية لتمويل المبادرات الجديدة دون المساس بهوامش الربح أو تجربة العملاء.

وتعمل الشركات الذكية على إعادة التفكير جذريًا في هيكل التكلفة الخاص بها، وذلك من خلال رؤية شاملة لأعمالها واستكشاف الفرص السانحة في جميع مجالات التكلفة بما في ذلك تقليص الأعمال (وهو يتيح عادةً توفير ما بين 30 إلى 45% من التكلفة القائمة في الوضع الحالي)، وعمليات التخزين (تتيح توفير ما بين 5 إلى 10% من التكلفة القائمة في الوضع الحالي)، والإنفاق غير المباشر (يتيح توفير 10-15%)، وسلسلة التوريد (تتيح توفير 5-10%). كما يمكن لتلك الشركات اعتماد نهج الميزانية الصفرية كذلك.

على سبيل المثال، تمكن أحد متاجر البقالة الرائدة من خفض الانكماش بنسبة 33% في قسم الفواكه والخضروات لديه من خلال إعادة تنظيم عمليات وأدوات تجديد المخزونات وإجراءات الطلبات بالمتجر. كذلك، استطاع متجر تجزئة كبير آخر خفض تكاليف سلسلة التوريد بقدر كبير من خلال اعتماد استراتيجية التخزين الانسيابي (توفير 5% من خلال تقليل ساعات العمل الإضافية واستخدام نظام مُحسّن لتعيين فترات زمنية محدّدة لمختلف الأغراض)، وتحسين الشبكة (توفير 10% من خلال توزيع الطلب بناءً على التحليلات والتوجيه الحيوي للشاحنات)، والنقل (توفير 5% من خلال إعادة التفاوض على الأسعار وتحسين إدارة أسطول النقل).

عوامل التمكين: التحليلات وعمليات الاندماج والاستحواذ

لا يُعد التوصّل إلى عروض قيمة مُضافة جديدة والنجاح في تعزيز الإنتاجية مهامًا بسيطة يسهُل تنفيذها دفعةً واحدةً؛ فهي تتطلب ثقافة الابتكار والتحسين المستمر. بالإضافة إلى ذلك، تحتاج الشركات إلى مجموعة من عوامل التمكين، والتي تتمثل تحديدًا في القدرات المتطورة في المجال الرقمي والتحليلات والمهارات المتعلقة بعمليات الاندماج والاستحواذ، وذلك لدعم الاستراتيجية الجديدة واستدامتها.

القدرات الرقمية والتحليلية

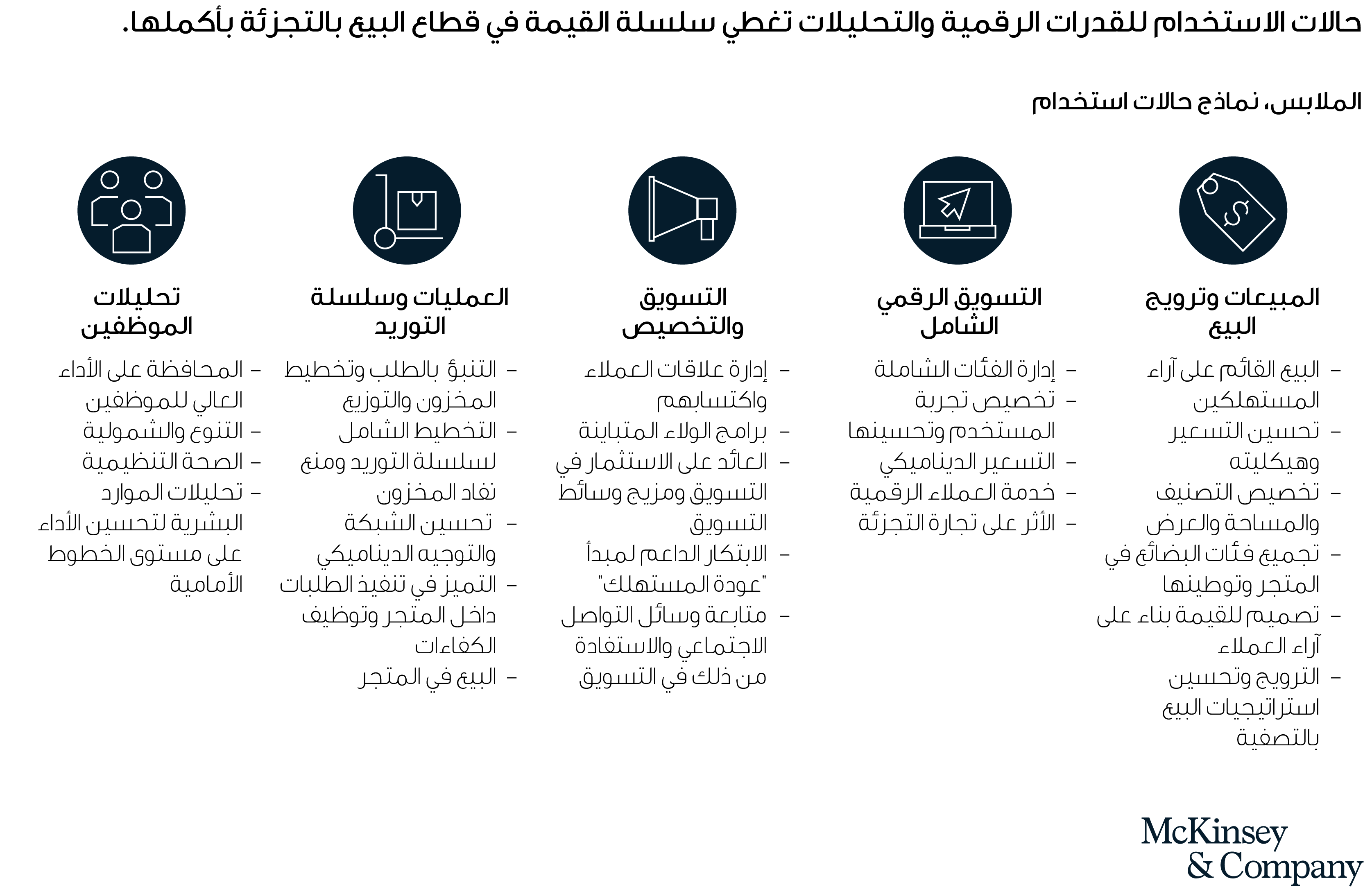

توفر المهارات الرقمية والتحليلية فوائد كثيرة لمتاجر التجزئة على مستوى مجموعة كبيرة من حالات الاستخدام بما في ذلك، وكما هو موضّح أعلاه، التخصيص وسلسلة التوريد (الشكل 3). وتبعًا لحالة الاستخدام، شهدت الشركات زيادات في المبيعات بنسبة ما بين 2 و10%، كما شهدت زيادة في الأرباح أيضًا بنسبة ما بين 2 و3%. وعلى سبيل المثال، فقد استطاعت شركات الملابس زيادة فعالية نفقات التسويق بنسبة تصل إلى 25% وخفض تكاليف المخزون بنسبة ما بين 10 إلى 15% من خلال التحليلات المتطورة.

في ظل مساعي الشركات في الشرق الأوسط الرامية إلى تخصيص عروض القيمة المُضافة للشرائح المُستهدفة من العملاء، سيصبح تحسين تصنيف المنتجات من حالات الاستخدام ذات الأهمية المتزايدة بالنسبة للتحوّل الرقمي والتحليلات. وبالنسبة للعديد من متاجر التجزئة اليوم، لا يزال تحسين تصنيف المنتجات مجرد ممارسة خاصة بـ ”التخلص من المخزون المتبقي“، أو شطب وحدات حفظ المخزون المتوفر بأقل كميات. ولكن قد تكون بعض وحدات حفظ المخزون المتوفر بكميات قليلة مهمة للغاية بالنسبة لبعض العملاء. ويخاطر متجر التجزئة الذي يُزيل وحدات حفظ المخزون هذه من القوائم بخسارة العملاء نتيجةً لذلك؛ إذ قد يختار العميل التسوق لدى متجر آخر لشراء هذه الفئة، أو ربما يحدث ما هو أسوأ؛ إذ قد يتوقف العميل عن زيارة ذلك المتجر تمامًا.

وبدلاً من ذلك، يجب على متاجر التجزئة قياس الدرجات المتفاوتة لولاء المتسوقين لكل وحدة حفظ مخزون في فئة معينة: بعد ذلك، يمكن طرح سؤال ما هي وحدات حفظ المخزون القابلة للتبديل في الأساس، وما هي وحدات حفظ المخزون التي تلعب دورًا فريدًا في تصنيف المنتجات؟ ومن خلال إجراء تحليلات بيانات كبيرة وعمليات محاكاة خاصة لبيانات معاملات مجهولة المصدر على مستوى الأسرة أو الفرد، يمكن لمتجر التجزئة توقع سلوك العملاء المتغير. على سبيل المثال، إذا كان من المقرر شطب وحدة حفظ مخزون معينة، يمكن للتحليلات أن تتوقع الكم المفقود لصالح وحدة حفظ مخزون أخرى من العلامة التجارية نفسها، وكذلك الكم المفقود لصالح علامة تجارية أخرى، أو الكم المفقود تمامًا بسبب قرار المستهلك الخروج من المتجر دون شراء أي شيء، وهو مقياس يُسمى بـ ”معدل الإحجام عن الشراء“ (الشكل 4).

يسمح استخدام التحليلات المتطورة في تحسين تصنيف المنتجات لمتاجر التجزئة باتباع نهج قائم على البيانات، بدلاً من الاعتماد حصريًا على تقديرات مديري المخزونات وخبراتهم. ويتمثّل أثر استخدام التحليلات المتطورة عادةً في زيادة المبيعات بنسبة ما بين 2-4%.

يشهد استخدام القدرات الرقمية والتحليلات تحولاً سريعًا إذ بات يمثل ”فرس الرهان“ الذي يمكن أن يساعد على تحقيق النجاح المأمول، ولكن العديد من الشركات تتعرض لفشل مبادراتها الرقمية. وتتضمن عوامل النجاح في استخدام هذه القدرات وتوسيع نطاق استخدامها المواءمة على الاستراتيجية، وبناء أسس قوية من البيانات والتقنيات والموظفين، فضلاً عن تضمين البيانات والتحليلات في عمليات صنع القرار. كذلك، فإن للكفاءة والثقافة أهمية خاصة، وتظهر هذه الأهمية تحديدًا في بناء فريق متعدد المهارات لا يتضمن خبراء ومهندسي البيانات فحسب، وإنما يتضمن أيضًا مصممين و”مترجمين“، بحيث يضمن التزام قيادة الشركة، ويوفّر الحوافز اللازمة لاستخدام التقنيات الرقمية والتحليلات في الأعمال اليومية.

تجارة التجزئة في الشرق الأوسط: كيفية استعادة النمو المربح

قدرات عمليات الاندماج والاستحواذ

تحتاج الشركات إلى تحقيق مستوى معين من التوسع، إن أرادت زيادة إنتاجيتها. وتُعد عمليات الاندماج في قطاع المستهلكين في الشرق الأوسط أمرًا لا مفر منه؛ إذ تسعى الشركات إلى زيادة قوتها الشرائية والاستفادة من وفورات التكلفة. وفي العامين الماضيين، على سبيل المثال، استحوذت شركة ماجد الفطيم على عمليات الامتياز التجاري لشركة جيان (Géant) في الإمارات العربية المتحدة والكويت والبحرين في عام 2017. وفي الفضاء الإلكتروني، استحوذت شركة أمازون على شركة سوق، كما استحوذت شركة جولي شيك على العلامة التجارية MarkaVIP، وكذلك استحوذت شركة إعمار على شركة نمشي. وفي قطاع الشركات المُصنّعة للسلع الاستهلاكية المعبأة، أعلنت شركة نادك الرائدة في صناعة الألبان بالمملكة العربية السعودية عن نيتها الاندماج مع شركة صافي دانون، والتي هي أيضًا من أفضل 5 شركات في هذه الصناعة. ونحن نرى أن نشاط عمليات الاندماج والاستحواذ في قطاع المستهلكين في الشرق الأوسط لن يشهد تسارعًا إلا بسبب زيادة اتساع الفجوة بين الشركات القوية والشركات الأخرى التي تواجه تحديات.

ويجب على الشركات القوية أن تضمن استعدادها ماليًا لاقتناص أي فرصة سانحة للاندماج والاستحواذ، ويكون ذلك على وجه الخصوص من خلال خفض الديون وتوفير السيولة لديها. بالإضافة إلى ذلك، يجب على تلك الشركات تقييم محافظها أكثر من مرة واحدة سنويًا، وإنهاء الصفقات سريعًا، وبناء قدرات تكامل قوية لديها.

ومن المفهوم أن الشركات في منطقة الشرق الأوسط لا زالت تحاول التكيف مع الوضع الجديد، وهي ليست مهمة سهلة. ولكن من خلال متابعة الاتجاهات الاستهلاكية المتغيرة، وتوفير الأموال عن طريق التركيز على الإنتاجية، وبناء قدرات جديدة في المجال الرقمي والتحليلات وعمليات الاندماج والاستحواذ، سيكون بإمكان متاجر التجزئة والشركات المُصنّعة للسلع الاستهلاكية المعبأة تحقيق ما يريده المستهلكون، بغض النظر عن اتجاه ثقة المستهلكين خلال السنوات القادمة.